die vergangene Woche stand klar im Zeichen des Jackson-Hole-Symposiums – und die Rede von Jerome Powell hat die Märkte unmittelbar bewegt. Während der Fed-Chef einräumte, dass die US-Wirtschaft deutlich an Schwung verliert und die Arbeitsmarktdynamik nachlässt, betonte er zugleich, dass zollbedingte Preissteigerungen vor allem temporären Charakter hätten. Entscheidend war jedoch der Hinweis: „Our policy rate is now 100 basis points closer to neutral than it was a year ago, and the stability of the unemployment rate and other labor market measures allows us to proceed carefully as we consider changes to our policy stance. Nonetheless, with policy in restrictive territory, the baseline outlook and the shifting balance of risks may warrant adjusting our policy stance“ Damit öffnete Powell klar die Tür für eine erste Zinssenkung im September.

Die Reaktion ließ nicht auf sich warten: Der US-Dollarindex fiel um knapp 1 %, Gold stieg am Freitag um 1,2 %, Silber sogar um 2,5 %, und der Dow Jones markierte ein neues Allzeithoch. Für viele Marktteilnehmer war das Signal eindeutig – James Bullard, ehemaliger Präsident der Fed von St. Louis, brachte es auf den Punkt: „Powell hat die Erwartungen für einen 25bp-Cut im September quasi besiegelt.“

Doch die geldpolitische Entspannung in den USA trifft auf ein anderes Signal aus Europa. Die EZB ließ über Vertraute durchblicken, dass sie im September mit hoher Wahrscheinlichkeit keine Zinssenkung beschließen wird. Wachstum und Inflation liegen im Rahmen der Juni-Projektionen, die jüngsten Handelsabkommen mit den USA gelten nicht als destabilisierend, und der Maßstab für weitere Schritte ist hoch. Ökonomen erwarten frühestens im Dezember eine erste Bewegung – danach aber wohl eine lange Pause bis weit in das Jahr 2026 hinein.

Parallel dazu eskaliert die politische Dimension. Präsident Donald Trump erhöhte in den vergangenen Wochen den Druck auf die Fed, forderte öffentlich Zinssenkungen um 300 Basispunkte und drohte via Truth Social, Fed-Gouverneurin Lisa Cook zu entlassen. Rechtlich kaum durchsetzbar, aber politisch brisant: Es zeigt, wie sehr die Unabhängigkeit der Notenbank zum Angriffsziel geworden ist. Powell selbst vermied jede direkte Anspielung auf Trump – doch die Märkte wissen, dass der Konflikt „Fed vs. White House“ ein Dauerthema bleibt.

|

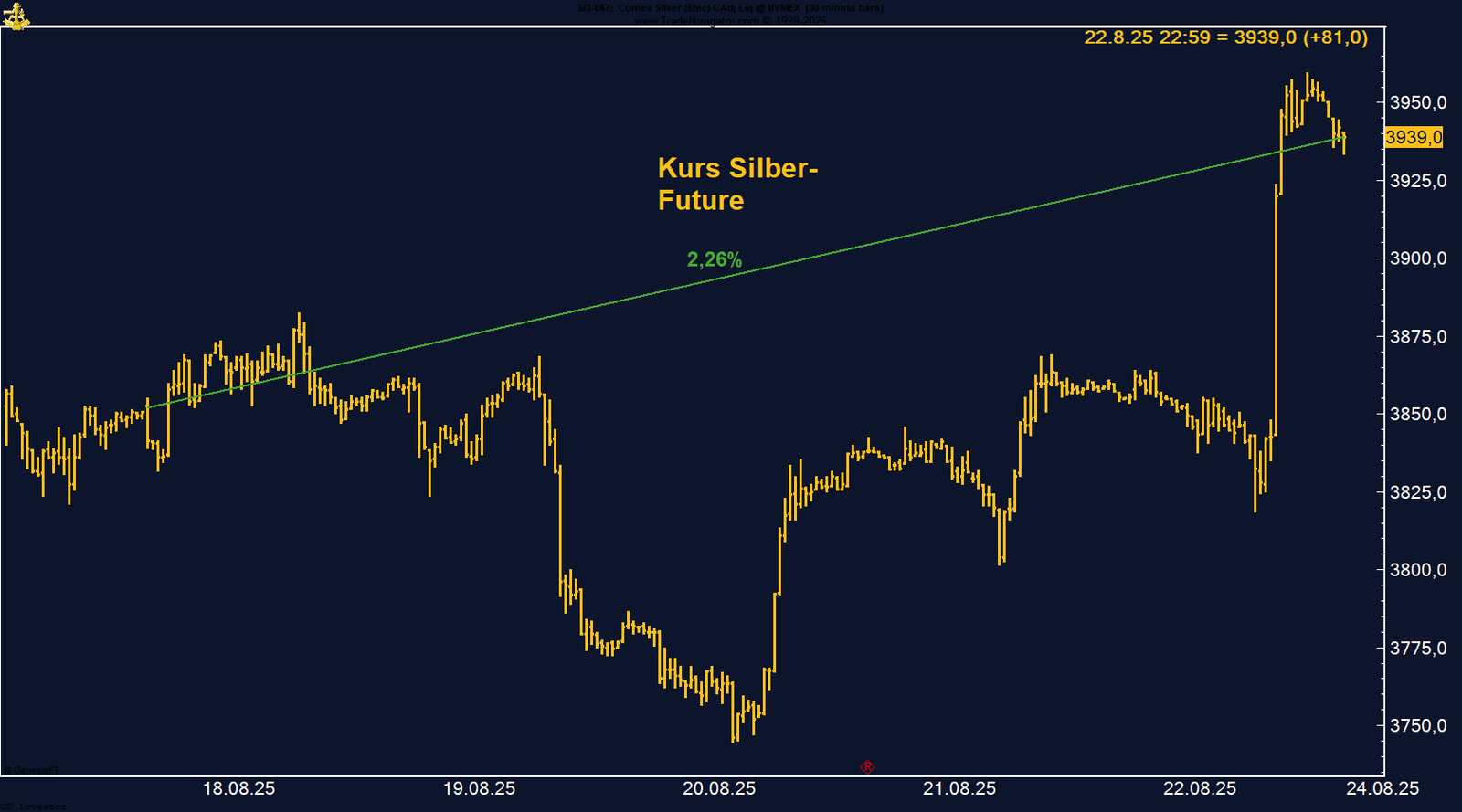

Silber-Future nähert sich 14-Jahreshoch – starke Woche mit +2,26 %

Der Silber-Future an der CME konnte in der vergangenen Handelswoche um +2,26 % zulegen und schloss am Freitag bei 39,39 USD je Unze. Im Verlauf war der Preis am 20. August zunächst auf ein Tief von 37,445 USD gefallen, konnte sich jedoch deutlich erholen und notierte zum Wochenschluss nahe dem markanten Hoch vom 23. Juli bei 39,91 USD. Damit rückt die psychologisch wichtige Marke von 40 USD wieder in Reichweite.

Unterstützt wurde die Bewegung durch die Aussicht auf eine erste Fed-Zinssenkung im September sowie verstärkte Spekulationen, dass im weiteren Jahresverlauf bis zu drei Zinssenkungen folgen könnten. Diese Erwartungshaltung stärkt die Nachfrage nach nicht-verzinslichen Edelmetallen. Gleichzeitig sorgen robuste Fundamentaldaten auf der Industrieseite für Rückenwind: Chinas Solarexporte stiegen im ersten Halbjahr um mehr als 70 %, angetrieben von einer boomenden Photovoltaik-Nachfrage, vor allem aus Indien.

Auf der Positionierungsseite zeigte sich Managed Money zuletzt zurückhaltend. Spekulative Anleger haben in den vergangenen Wochen eher Long-Positionen abgebaut und halten aktuell knapp über 46.500 Kontrakte netto long. Angesichts der jüngsten Preisentwicklung erweist sich diese Vorsicht bislang als Fehleinschätzung.

Saisonal bleibt Silber klar im Vorteil: Die historische Tendenz weist bis Mitte September auf weiter steigende Preise, was die jüngste Erholung zusätzlich unterstützt.

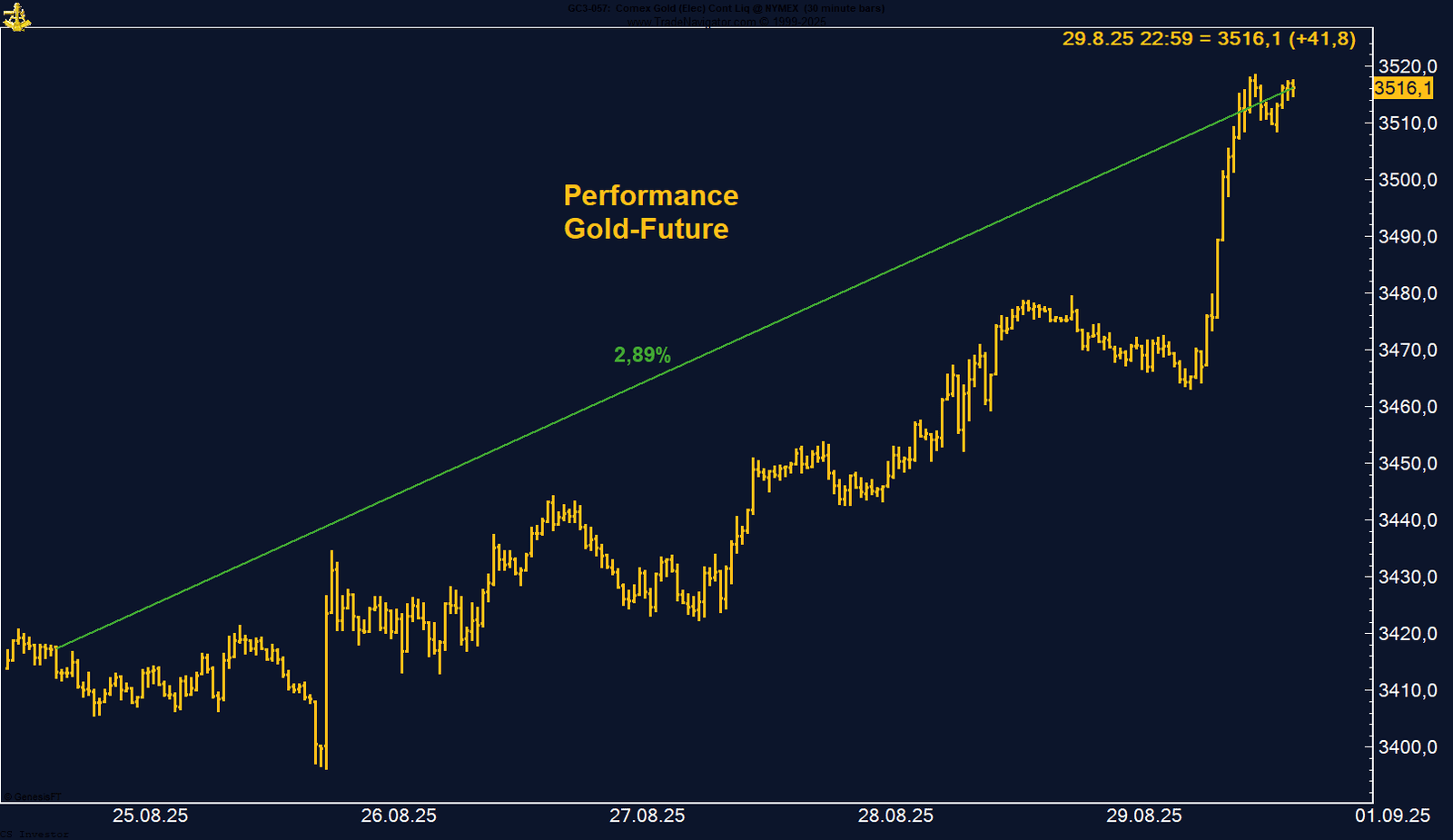

Gold erholt sich nach Powell-Rede – Nähe zu Allzeithoch bleibt intakt

Der Gold-Future an der CME legte in der vergangenen Woche um +1,03 % zu und schloss bei 3.417,2 USD je Unze. Zwischenzeitlich war der Preis am 20. August im Tief bis auf 3.353,4 USD gefallen, bevor er während der Rede von Jerome Powell in Jackson Hole kräftig anzog und allein am Freitag über 40 USD zulegen konnte. Damit setzte Gold erneut ein starkes Signal, gestützt durch die wachsende Erwartung einer ersten Zinssenkung im September.

Auf der Positionierungsseite bleibt das Managed Money klar long engagiert. Zwar reduzierten Spekulanten ihre Netto-Longs leicht, mit über 212.000 Kontrakten bleibt die Positionierung jedoch hoch und signalisiert anhaltend starke Überzeugung im Markt. Charttechnisch handelt Gold weiterhin nur gut 100 USD unter dem Allzeithoch bei 3.534,1 USD, das am 8. August in der asiatischen Nachtsitzung erreicht wurde.

Auch die Saisonalität spricht für weitere Stärke. Historisch zeigt Gold bis Anfang/Mitte Oktober eine ausgeprägt positive Tendenz, was zusammen mit der geldpolitischen Erwartungshaltung und geopolitischen Spannungen weiteres Aufwärtspotenzial eröffnet.

Gold bleibt robust und profitiert von der Aussicht auf eine Zinssenkung im September. Mit weiterhin hoher spekulativer Unterstützung, intakter Saisonalität und nur knapp 100 USD Abstand zum Rekordhoch ist der Markt gut positioniert, um in den kommenden Wochen neue Höchststände zu testen.

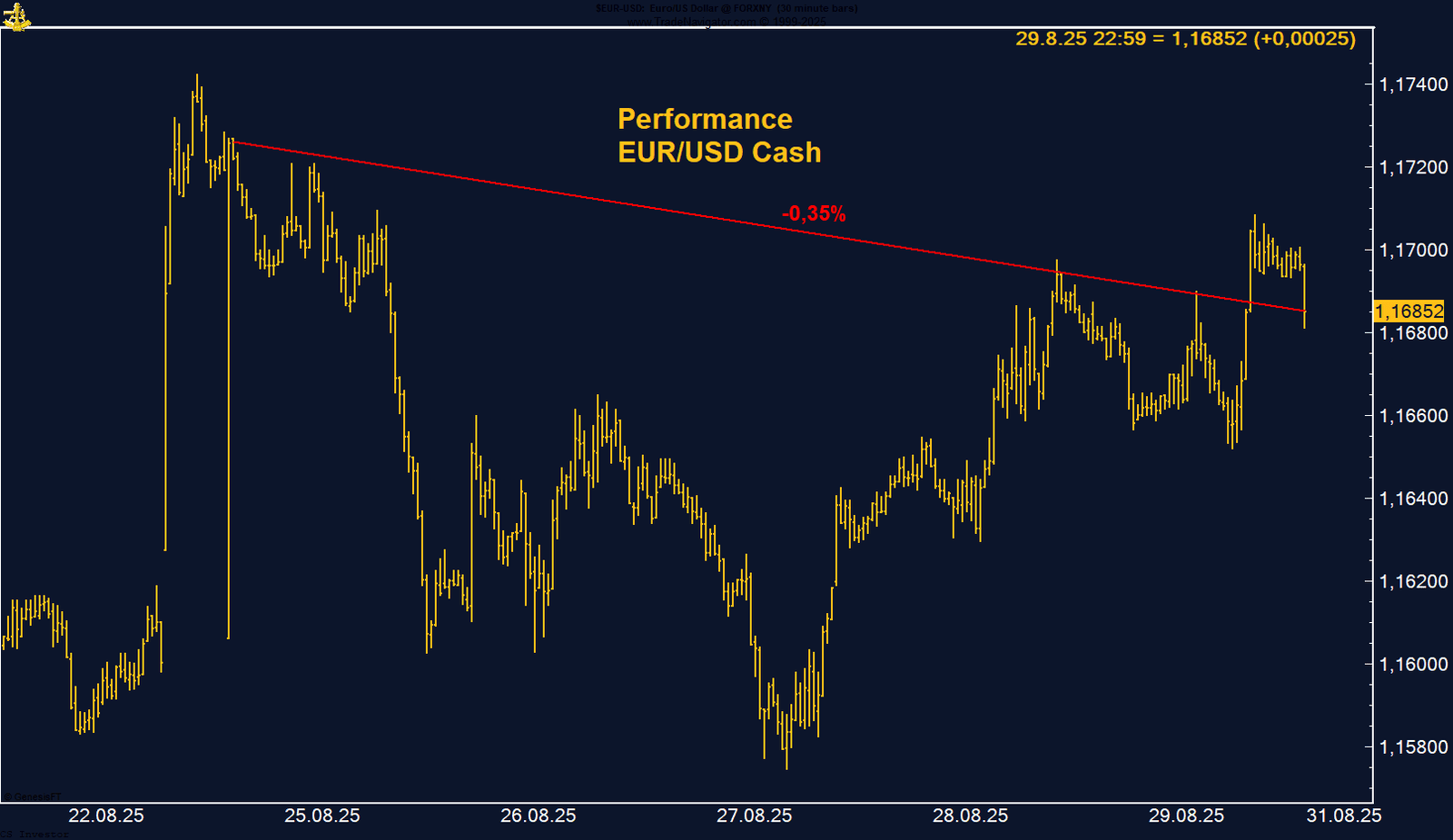

EUR/USD stabil – Powell-Rede stützt, aber Wochenverlauf uneinheitlich

Der EUR/USD-Kurs beendete die vergangene Woche nahezu unverändert mit einem leichten Plus von +0,08 %. Dabei war die Bewegung jedoch verlustreich und volatil: Von Montag bis Freitag geriet das Paar zunächst unter Druck und fiel auf ein Wochentief von 1,15831. Doch während Jerome Powells Rede in Jackson Hole legte der Euro kräftig zu, erholte sich nachhaltig und schloss die Handelswoche mit einem Wochenhoch bei 1,17424.

Aus den COT-Daten geht hervor, dass die Spekulanten (Managed Money) weiterhin massiv auf Euro-Long gesetzt sind – mit +118.745 Kontrakten netto long. Das liegt nur knapp 10.000 Kontrakte unter dem Juli-Hoch und zeigt, dass das Sentiment trotz kurzfristiger Rücksetzer robust bleibt. EUR/USD bewegt sich knapp unter seinem Jahreshoch von 1,18895 (Stand: 1. Juli).

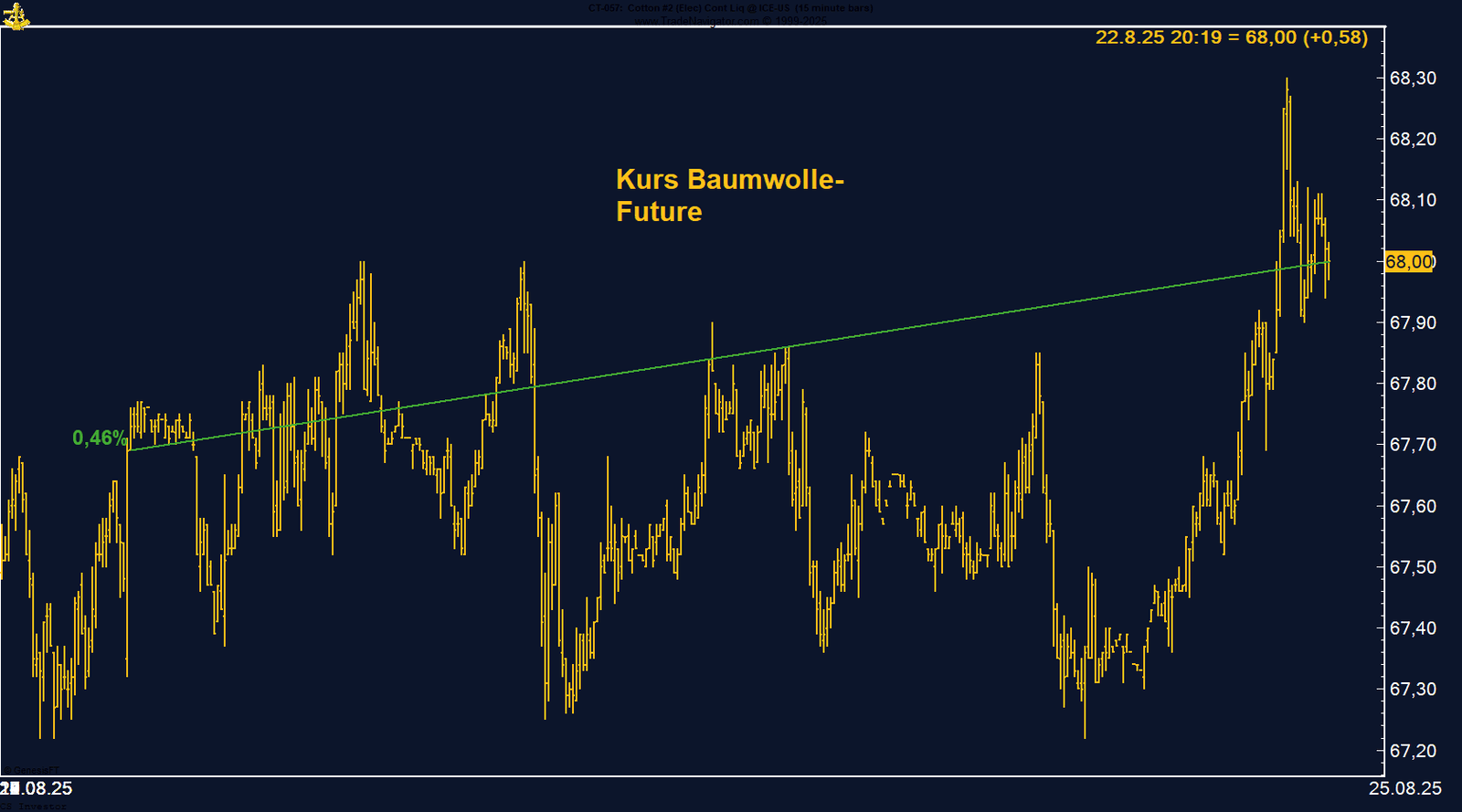

Baumwolle stabilisiert sich leicht – Saisonalität spricht für weitere Stärke

Der Cotton-Future an der ICE konnte die vergangene Handelswoche mit einem kleinen Plus von +0,46 % beenden und schloss bei rund 68 US-Cent je Pfund. Damit setzte sich die Serie kleiner Wochengewinne fort, getragen von einem schwächeren US-Dollar und festeren Ölpreisen, die Baumwolle gegenüber synthetischen Fasern preislich attraktiver machten.

Die COT-Daten zeigen, dass Managed Money seine Short-Positionen unverändert bei etwa –35.000 Kontrakten hält. Eine nennenswerte Reduzierung der spekulativen Short-Exponierung ist bislang nicht erkennbar. Fundamentale Impulse kamen von den Exportdaten: Die jüngsten Verkäufe lagen zwar unter dem Vorjahresniveau, blieben jedoch solide mit Nachfrage aus Asien, insbesondere Vietnam, Pakistan und Bangladesch.

Saisonal deutet das Muster klar nach oben: Historisch zeigt Baumwolle bis Mitte/Ende September eine festere Tendenz, bevor anschließend wieder ein schwächeres Zeitfenster beginnt.

Baumwolle bleibt technisch und saisonal in einer Phase der Stabilisierung. Die unveränderte Short-Positionierung und die solide Exportnachfrage schaffen Raum für weitere moderate Anstiege in den kommenden Wochen – auch wenn der große Ausbruch noch aussteht.

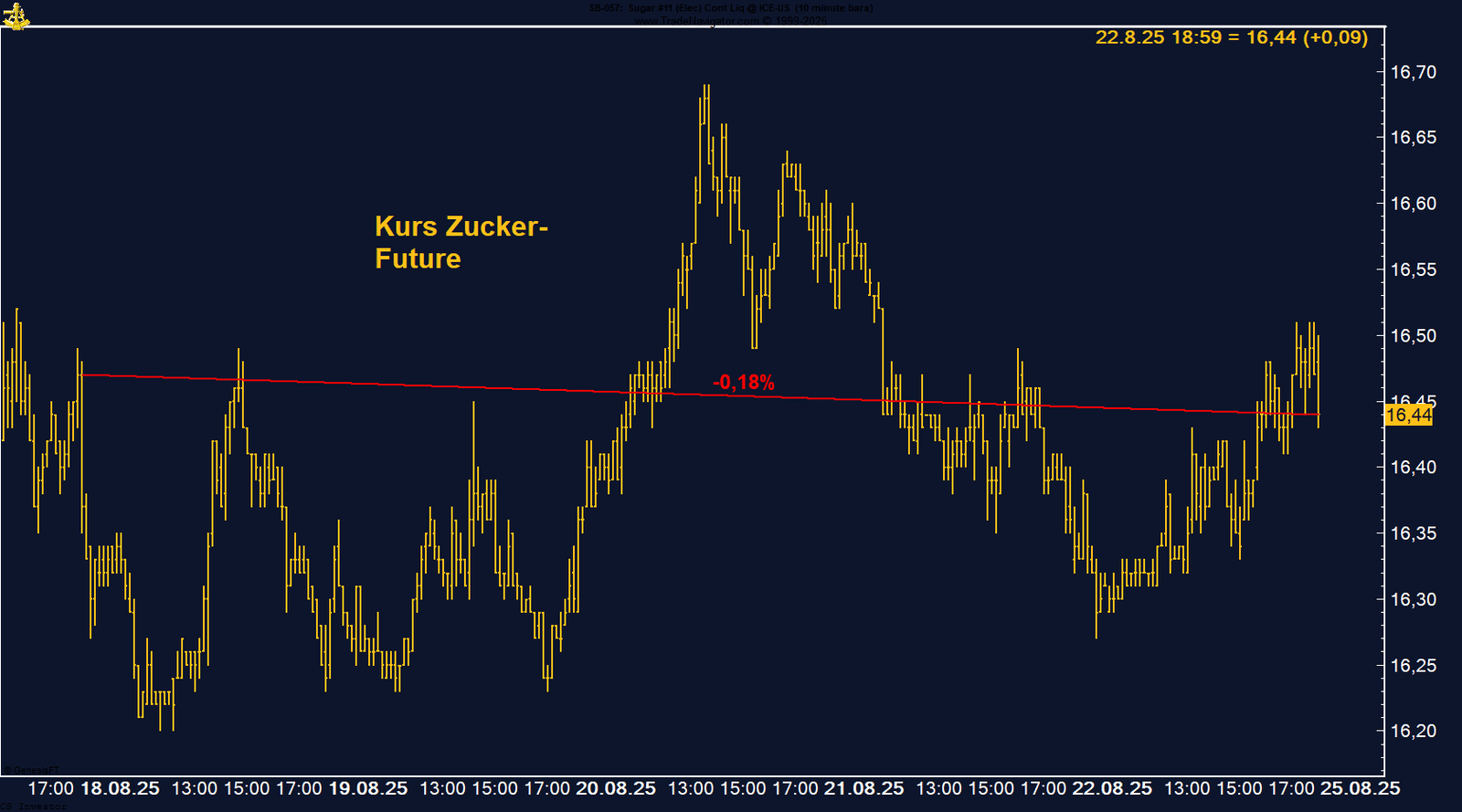

Zucker leicht im Minus – volatile Woche vor saisonalem Wendepunkt

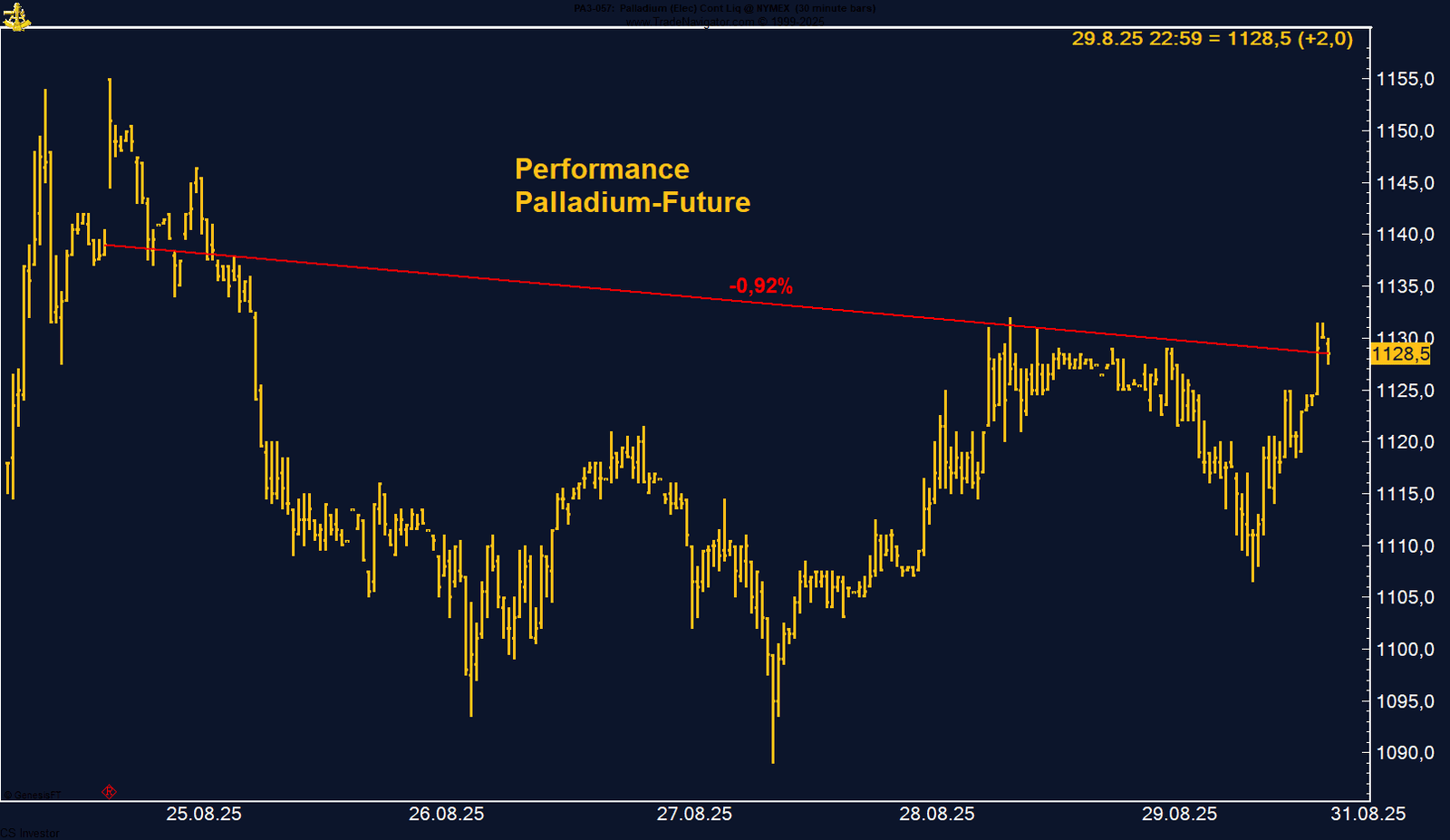

Der Palladium-Future an der CME beendete die vergangene Woche mit einem Plus von +1,92 % bei 1.139 USD je Unze. Zwischenzeitlich war der Markt am 20. August noch bis auf 1.093,5 USD gefallen, konnte sich jedoch im weiteren Verlauf stabilisieren und in den Wochenschluss hinein erholen.

Auf der Positionierungsseite zeigt sich ein gemischtes Bild: Managed Money hat seine Short-Positionen in der Berichtswoche um rund 1.400 Kontrakte auf knapp 3.700 Netto-Shorts ausgeweitet. Im Vergleich zum Frühjahr bleibt dies jedoch ein deutlich reduziertes Niveau – im Mai lagen die Netto-Shorts noch bei rund 10.000 Kontrakten. Damit bleibt die spekulative Positionierung trotz des leichten Aufbaus eher verhalten.

Saisonal befindet sich Palladium noch bis Ende August in einer Phase mit positiven Tendenzen. Danach signalisiert die Statistik bis Ende September eine Schwächephase, bevor ab dem vierten Quartal traditionell die Jahresendrally einsetzt.

Charttechnisch präsentiert sich das Bild konstruktiv. Der Future hat auf Tagesbasis exakt auf der seit April bestehenden Aufwärtstrendlinie aufgesetzt und damit eine saubere technische Bestätigung geliefert. Nach der Konsolidierung von den Juli-Hochs über 1.350 USD je Unze wirkt der jüngste Rücksetzer eher wie eine gesunde Atempause innerhalb des Aufwärtstrends.

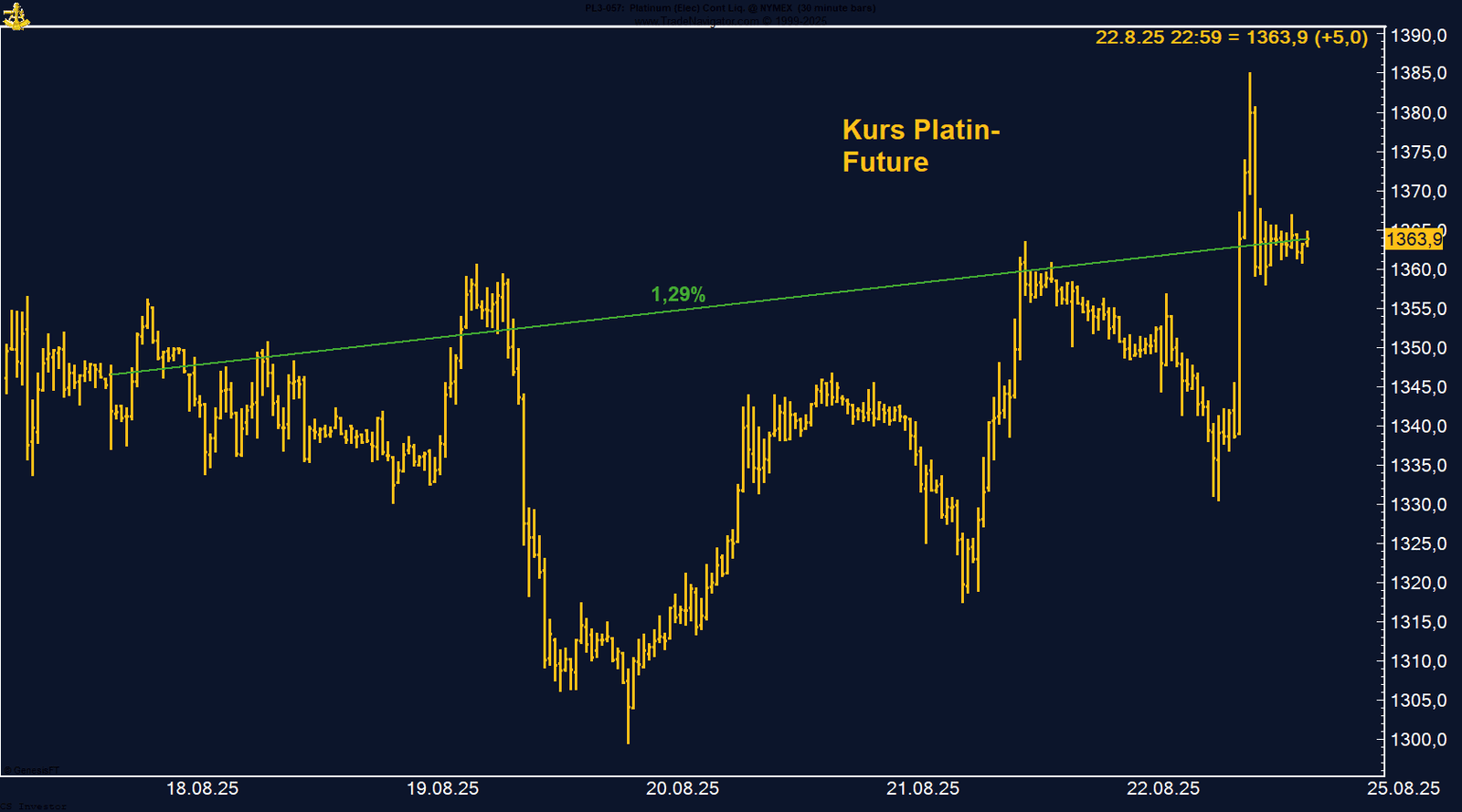

Platin-Future mit starker Woche – Volatilität bleibt hoch

Der TTF Natural Gas Future erholte sich in der vergangenen Handelswoche deutlich und legte um +9,13 % zu. Zum Wochenschluss notierte der Kontrakt bei 33,575 €/MWh, nachdem er am 15. August im Tief kurzzeitig unter 31 € gefallen war – das erste Mal seit über einem Jahr. Damit konnte die kritische Unterstützung oberhalb von 30 € erfolgreich verteidigt werden, was das technische Bild spürbar aufgehellt hat. Auffällig bleibt, dass sich die Frontmonatspreise seit rund zwei Wochen in einer engen Spanne zwischen 31 und 33 €/MWh bewegen.

Fundamental wirkten geopolitische und saisonale Faktoren preistreibend. Zwar hatten Hoffnungen auf diplomatische Fortschritte im Russland-Ukraine-Konflikt kurzfristig belastet, doch die russische Forderung nach territorialen Zugeständnissen ließ diese rasch schwinden. Gleichzeitig stehen in Norwegen größere Wartungsarbeiten an, die das Angebot temporär verringern. Auf globaler Ebene bleibt Europa zudem primärer Zielmarkt für US-LNG, da die Arbitrage zwischen Atlantik und Pazifik geschlossen ist und asiatische Nachfrage bislang schwach bleibt. In Japan und Südkorea liegt Kohle weiterhin vor Gas in der Merit-Order, sodass selbst eine längere Hitzewelle dort den Gasverbrauch kaum steigert.

In Europa hingegen sorgten Hitzeperioden für einen deutlichen Anstieg gasbasierter Stromproduktion. Parallel liefen die Speicheraufbauten weiter auf hohem Niveau, vor allem in Deutschland. Allein in den vergangenen zwei Wochen wurden dort 11,2 TWh Speicherkapazität für den Rest des Speicherjahres gebucht. Dennoch zeigt sich inzwischen eine nachlassende Dynamik: Beim jüngsten Auktionsverfahren am Standort Rehden wurde keine zusätzliche Kapazität vergeben. Interessant ist zudem, dass die stärkeren deutschen Injektionen zuletzt den Exportdruck in Richtung Osteuropa verringerten. Dennoch setzten Italien und osteuropäische Länder ihren Speicheraufbau fort, begünstigt durch schwache Nachfrage und eine robuste LNG-Zufuhr.

FAZIT

CO₂-Zertifikate: Sommerliche Ruhe – Gewinne der Vorwoche wieder abgegeben

Die Preise für europäische CO₂-Zertifikate (EUA) konnten in der vergangenen Woche um +2,69 % zulegen und schlossen bei 72,52 €. Der Markt bewegte sich dabei nahezu ausschließlich nach oben: Vom Wochenauftakt bei rund 70,50 € kletterten die Notierungen bis auf ein Zwischenhoch von 72,80 €.

Treiber waren vor allem die Beobachtung der regulatorischen Anpassungen in Deutschland und der EU sowie die Dynamik im freiwilligen Offset-Markt. Gleichzeitig bleibt das Umfeld von Unsicherheiten in Industrie und Konjunktur geprägt, die kurzfristig das Aufwärtspotenzial begrenzen. Innovationsthemen wie neue Preisindizes, Fortschritte bei der Industriedekarbonisierung und Technologien wie Direct Air Capture stützen jedoch die langfristige Perspektive.

FAZIT

EUA-Preise zeigen eine stabile Erholung innerhalb ihrer Spanne, ohne die Rekordhochs erneut zu testen. Der Markt bleibt mittelfristig konstruktiv, kurzfristig aber von regulatorischen Entscheidungen und konjunktureller Unsicherheit gebremst.

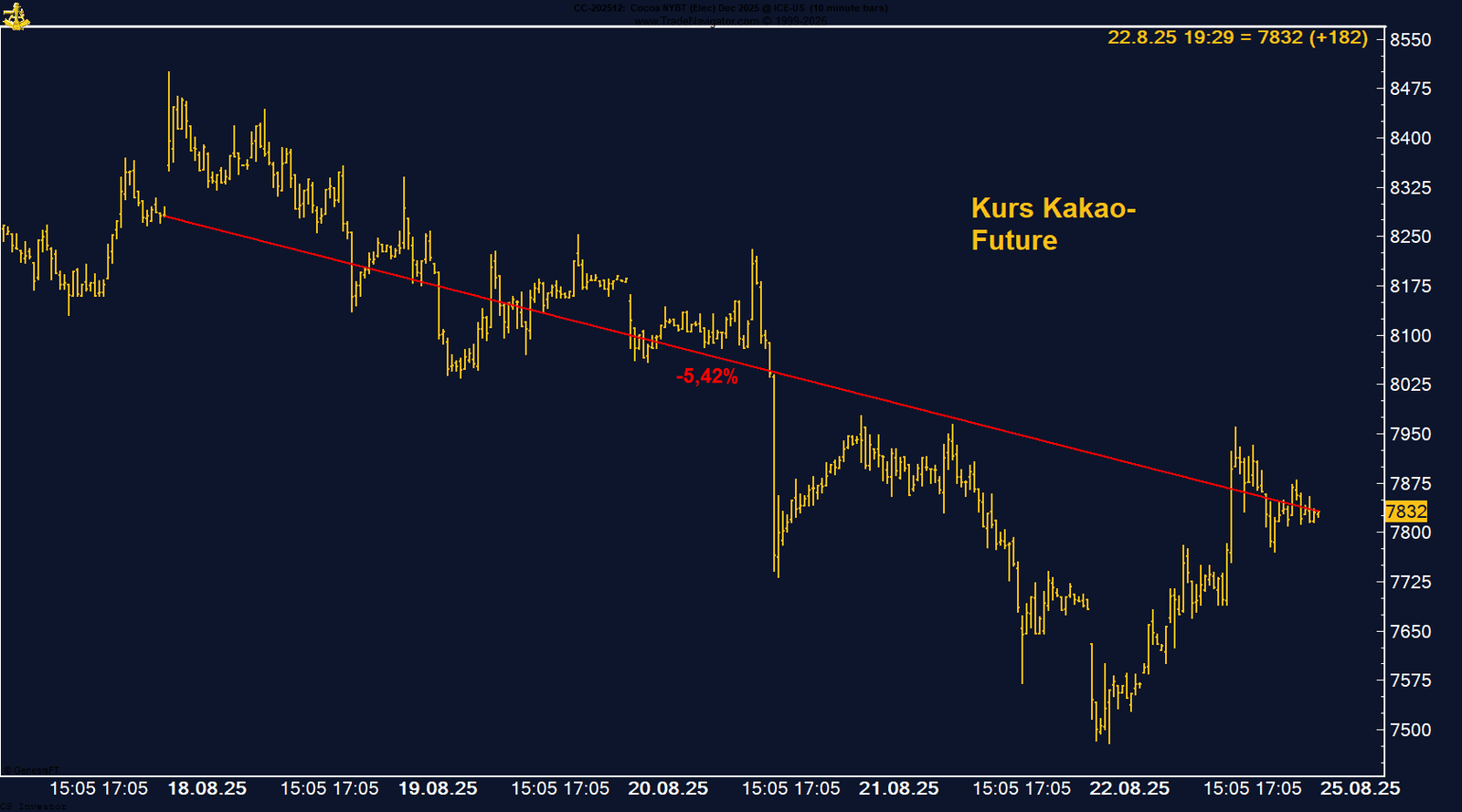

Kakao: Unter Druck – Wetter und schwache Nachfrage belasten

Der Kakao-Future beendete die vergangene Handelswoche mit einem deutlichen Minus von –5,42 % bei 7.832 USD je Tonne. Im Wochenverlauf fiel der Markt am 22. August im Tief bis auf 7.479 USD – das niedrigste Niveau seit fünf Wochen. Ausschlaggebend waren vor allem günstige Regenprognosen für die Elfenbeinküste, die die Ernteaussichten für die bevorstehende Hauptsaison ab Oktober verbessern. Parallel belasten die schwachen Absatztrends der Schokoladenindustrie: Sowohl Lindt als auch Barry Callebaut berichteten zuletzt von spürbar rückläufigen Verkäufen, und die globalen Vermahlungszahlen für das zweite Quartal bestätigten eine abnehmende Nachfrage in Europa und Asien.

Auch auf der Positionierungsseite blieb das Bild verhalten. Managed Money erhöhte seine Netto-Longs trotz des Kursrückgangs lediglich um etwa 2.000 Kontrakte auf rund 12.000. Von einem aggressiven Rückgriff institutioneller Anleger auf das Preisniveau kann also keine Rede sein. Saisonal liegt Kakao zwar noch in einer kurzfristig freundlichen Phase, das saisonale Hoch wird jedoch typischerweise Ende September erreicht – anschließend kippt die Tendenz historisch deutlich nach unten.

Technisch betrachtet nähert sich der Markt einer kritischen Zone: Die langfristige Unterstützungslinie bei etwa 7.500 USD je Tonne wurde bereits getestet. Ein Tagesschlusskurs darunter würde das Chartbild klar eintrüben und weiteres Abwärtspotenzial eröffnen.

FAZIT

Kakao bleibt angeschlagen. Die Kombination aus besseren Ernteaussichten, schwacher Nachfrage und unverändert zurückhaltender Positionierung spricht kurzfristig für anhaltenden Druck. Ein Bruch der 7.500er-Marke könnte den Markt in die nächste Korrekturphase führen.

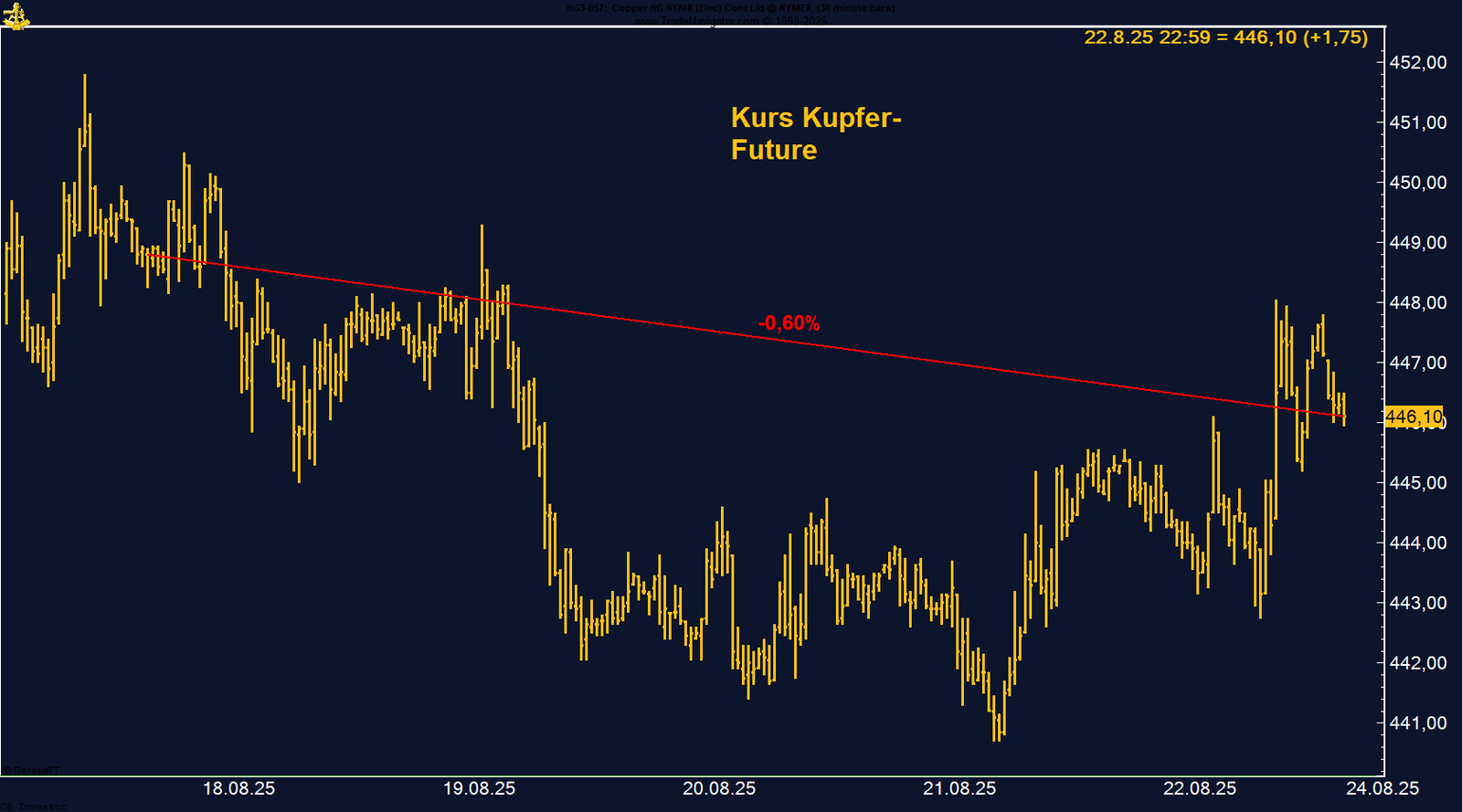

Kupfer verteidigt 440 US-Cent – institutionelle Nachfrage stützt

Der Kupfer-Future beendete die vergangene Woche mit einem leichten Minus von –0,6 % bei 446,10 US-Cent je Pfund. Im Verlauf fiel der Preis am 21. August bis auf 440,7 US-Cent, konnte sich dort jedoch stabilisieren und anschließend wieder anziehen. Das technische Bild deutet darauf hin, dass die Zone um 440 US-Cent aktuell als Kaufniveau größerer institutioneller Investoren wirkt und kurzfristig Unterstützung bietet.

Auf der Positionierungsseite zeigt sich ein konstruktives Signal: Managed Money baute seine Netto-Longs leicht aus und hält nun knapp über 26.000 Kontrakte long – ein Plus von etwa 6.000 Kontrakten gegenüber dem Tiefpunkt Anfang August, kurz nach dem markanten Sell-off im Zuge der Zollanpassungen.

Saisonal bleibt Kupfer bis Ende August noch von einer leichten Aufwärtstendenz gestützt. Ab September dominiert historisch eine schwächere Phase, bevor Mitte/Ende Oktober die klassische Jahresendrallye einsetzt.

FAZIT

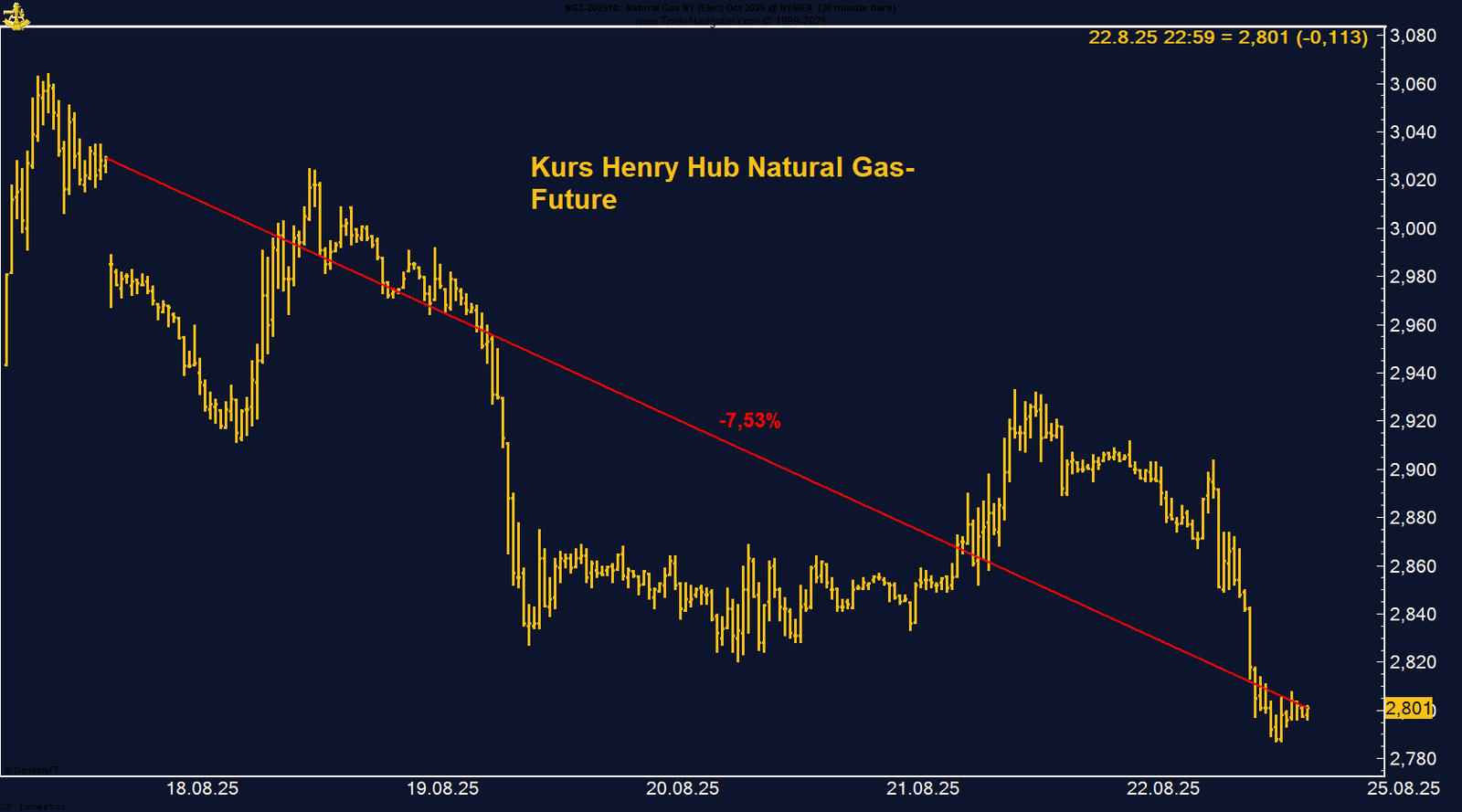

Henry Hub Natural Gas rutscht weiter ab – Shorts auf Mehrwochenhoch

FAZIT

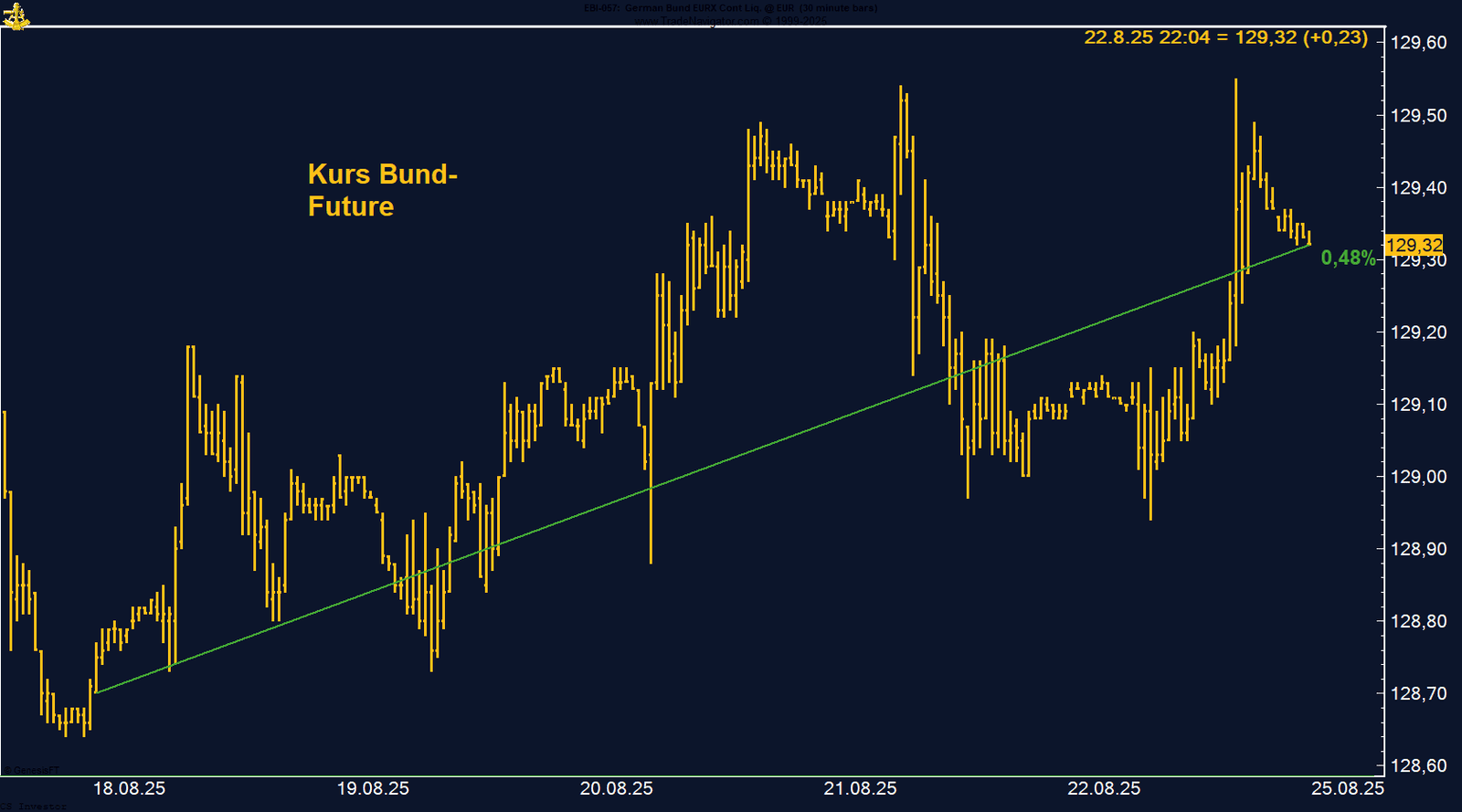

Bund-Future mit leichter Erholung – struktureller Druck bleibt bestehen

Der Euro-Bund-Future verzeichnete in der vergangenen Woche nur ein kleines Plus von +0,48 % und schloss bei 129,32 Punkten. Damit blieb die Bewegung im Vergleich zu den deutlichen Gewinnen an den US-Rentenmärkten eher verhalten. Während die EZB für ihre September-Sitzung ein Festhalten am aktuellen Leitzins von 2 % signalisiert, deutete Jerome Powell in Jackson Hole eine mögliche Zinssenkung in den USA an – ein Signal, das die transatlantische Zinsdivergenz wieder verstärkt ins Blickfeld rückt.

Fundamental bleibt der Druck auf die europäischen Staatsanleihen bestehen: Die wachsende Verschuldung einzelner Euroländer sowie die massiven Ausgabenprogramme für Verteidigung und Infrastruktur dürften mittelfristig höhere Refinanzierungskosten nach sich ziehen. Dies spricht für steigende Renditen und belastet den Bund-Future strukturell.