die abgelaufene Woche stand ganz im Zeichen geopolitischer Schachzüge, zunehmender staatlicher Markteingriffe und wachsender Spannungen an der Zinsschnittstelle zwischen Politik und Notenbanken. US-Präsident Donald Trump sorgte mit seinem Besuch bei der Federal Reserve nicht nur für symbolische Bilder auf der Baustelle in Washington, sondern auch für politische Irritationen. In einem angespannten Gespräch mit Fed-Chef Jerome Powell forderte Trump erneut lautstark Zinssenkungen – ein Eingriff in die geldpolitische Unabhängigkeit, den viele Marktteilnehmer mit wachsender Sorge betrachten. Zwar milderte Trump seine Rhetorik am Ende ab und sprach versöhnlich von Powell als „einem sehr guten Mann“, doch seine Frustration über ausbleibende Zinssenkungen ist offenkundig. Ein Amtsenthebungsverfahren gegen Powell schloss er zwar öffentlich aus – die politische Einflussnahme bleibt jedoch virulent.

Parallel dazu rücken Handelskonflikte wieder in den Fokus. Ein Treffen zwischen EU-Kommissionspräsidentin Ursula von der Leyen und Donald Trump an diesem Sonntag in Schottland soll Bewegung in das festgefahrene transatlantische Verhältnis bringen. Die Aussicht auf ein EU-USA-Handelsabkommen steht laut Trump bei „50-50“ – ein möglicher Durchbruch könnte zum Monatswechsel gelingen. Hintergrund ist das drohende Inkrafttreten neuer US-Zölle am 1. August. Die EU bereitet im Falle eines Scheiterns bereits Gegenzölle auf US-Waren im Volumen von 93 Mrd. Euro vor. Entsprechend groß ist die Nervosität auf beiden Seiten des Atlantiks. Das Marktumfeld preist aktuell eine fragile Hoffnung auf Einigung ein – mit positiver Wirkung auf Risikoassets und dämpfender Wirkung auf Gold.

Strategisch noch bedeutsamer dürfte ein anderes Element der Trump’schen Politik sein: Die schrittweise, aber gezielte staatliche Intervention in Rohstoffmärkte. Nach der goldenen Aktie bei US Steel sicherte sich das Pentagon nun auch einen direkten 400-Millionen-Dollar-Anteil am Seltenen-Erden-Produzenten MP Materials – ein beispielloser Vorgang in Friedenszeiten. Die Botschaft ist klar: Die USA bauen eine rohstoffstrategische Gegenmacht zu China auf, und sie sind bereit, dafür direkt in kritische Sektoren zu investieren. Analysten sprechen bereits von der „größten öffentlichen Unterstützung für den Bergbau in der Geschichte der USA“. Innenminister Doug Burgum stellte weitere Staatsbeteiligungen in Aussicht – insbesondere bei Unternehmen, die in Konkurrenz zu China im Bereich kritischer Mineralien stehen. Die ökonomische Handschrift Trumps ist damit klar: Reindustrialisierung, geostrategische Rohstoffsicherung und politisierte Zinspolitik.

Auch die konjunkturellen Rahmendaten liefern neue Impulse: In den USA zeigten sich die Auftragseingänge langlebiger Wirtschaftsgüter zuletzt überraschend schwach. Die sogenannten „Core Capital Goods Orders“, ein Frühindikator für Unternehmensinvestitionen, fielen im Juni um 0,7 % – nach einem Plus von 2 % im Mai. Das nährt Sorgen über eine bevorstehende konjunkturelle Abkühlung. Dennoch bleibt die Schätzung für das Q2-BIP-Wachstum laut Atlanta Fed stabil bei 2,4 % – solide, aber ohne Dynamik. Gleichzeitig steigen die Kapitalzuflüsse in Anleihefonds massiv: Mit 25,9 Mrd. USD wurde die höchste wöchentliche Zuflussrate seit Juni 2020 verzeichnet. Auch in Krypto-Fonds flossen zuletzt 3,6 Mrd. USD – ein neuer Rekord im Vierwochenvergleich mit kumulierten 12,2 Mrd. USD. Das Sentiment bleibt insgesamt risikofreudig, wie die hohe Call-Optionen-Quote von 61 % und die anhaltenden Mittelzuflüsse in Aktien zeigen. Spekulative Aktivität ist im historischen Vergleich deutlich erhöht – mit den bekannten Vor- und Nachteilen: kurzfristiger Rückenwind, mittelfristig jedoch zunehmende Verwundbarkeit gegenüber exogenen Schocks.

Auffällig auch: Die Märkte bewegen sich aktuell mit ungewöhnlicher Ruhe. Der S&P 500 hat seit 21 Handelstagen keine Bewegung von mehr als ±1 % gezeigt – der längste derartige Zeitraum des Jahres. Auch der Volatilitätsindex VIX bleibt mit einem Stand unter 15 auffallend niedrig. Solche ruhigen Phasen sind statistisch betrachtet kein Grund zur Sorge – im Gegenteil: Historisch erzielte der S&P in den sechs Monaten nach einem VIX unter 16 im Durchschnitt eine Performance von 4,7 %.

Das Umfeld bleibt komplex, aber strategisch vielversprechend. Die Kombination aus politischer Einflussnahme, geostrategischer Rohstoffpolitik, anziehender spekulativer Risikobereitschaft und saisonaler Trends eröffnet gezielte Chancen – erfordert aber auch diszipliniertes Risikomanagement. Besonders im Rohstoffsektor nehmen staatliche Interventionen an Bedeutung zu – ein Paradigmenwechsel, der sowohl Handelschancen als auch politische Fallstricke mit sich bringt. Auf der makroökonomischen Ebene sollten wir die weiteren US-Konjunkturdaten, die EZB-Kommunikation und die Entwicklung rund um die Handelsgespräche eng beobachten. Ein Abkommen mit der EU könnte einen kurzfristigen Risk-On-Impuls auslösen, während ein Scheitern den Safe-Haven-Fluchtreflex zurück auf die Agenda bringen dürfte.

|

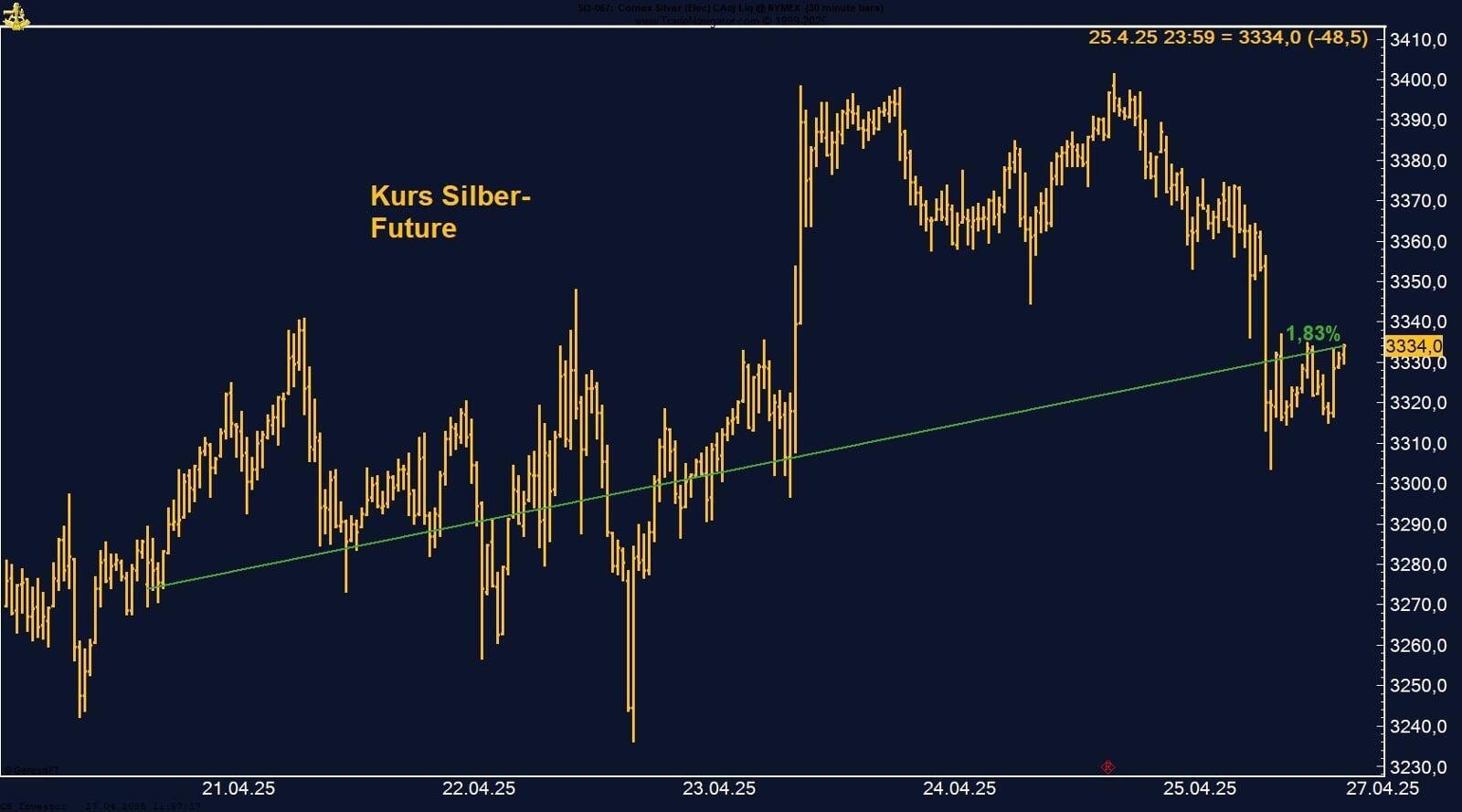

Silver Future: Rücksetzer vom 14-Jahreshoch – Trader bleiben bullish

Der Silber-Future an der CME hat in der vergangenen Handelswoche leicht nachgegeben und mit einem Wochenschlusskurs von 38,325 USD je Unze ein Minus von 0,23 % verzeichnet. Besonders auffällig ist dabei der Kursverlauf im Wochenverlauf: Noch am 23. Juli markierte Silber ein neues Mehrjahreshoch bei 39,91 USD – das höchste Niveau seit über 14 Jahren. Doch dieses Zwischenhoch konnte nicht gehalten werden, und im weiteren Verlauf setzte ein deutlicher Rückgang ein, der Silber bis zum Freitag in die Nähe des Wochentiefs drückte.

Auslöser für die Kurskorrektur war vor allem die verbesserte Risikostimmung an den Märkten. Fortschritte in mehreren Handelsgesprächen – etwa zwischen den USA und der EU sowie zwischen den USA und China – verringerten kurzfristig die Nachfrage nach klassischen Sicherheitsanlagen wie Silber. Vor allem die Aussicht auf eine Verlängerung des Zollwaffenstillstands mit China bis nach dem 12. August sowie reduzierte Strafzölle gegenüber Japan und Europa wirkten marktberuhigend. Parallel dazu rechnet der Markt bei der bevorstehenden Fed-Sitzung mit einer Zinspause – was ebenfalls zur Stabilisierung der Risikobereitschaft beiträgt.

Trotz des Rückgangs bleibt das spekulative Interesse am Silbermarkt robust. Das Managed Money hält weiterhin Long-Positionen in Höhe von über 60.000 Kontrakten – ein leichter Anstieg gegenüber der Vorwoche und ein klares Signal für anhaltend positive Marktstimmung unter den großen Spekulanten. Die Positionierung spricht dafür, dass viele Marktteilnehmer Silber weiterhin als strategisch attraktives Investment betrachten – auch wenn kurzfristige Korrekturen nicht auszuschließen sind.

Ein Blick auf die Saisonalität mahnt dennoch zur Vorsicht: Historisch gesehen neigt Silber im Zeitraum bis Mitte August zu eher schwächeren Kursverläufen. In Verbindung mit der jüngsten Rally und der zunehmenden technischen Überhitzung könnte dies kurzfristig weiteren Konsolidierungsdruck bedeuten, bevor sich wieder ein stabiler Aufwärtstrend etabliert.

Gold Future: Rücksetzer trotz bullischer Positionierung und positiver Saisonalität

Der Goldfuture an der CME hat in der vergangenen Woche leicht nachgegeben und mit einem Minus von 0,49 % bei 3.395,3 USD je Feinunze geschlossen. Damit notierte er erneut unter der psychologisch wichtigen Marke von 3.400 USD und beendete zugleich die zweite Woche in Folge mit einem Wochenverlust. Auffällig war die deutliche Schwäche zur Wochenmitte: Noch am 23. Juli markierte Gold mit 3.508,5 USD ein neues Verlaufshoch, fiel jedoch anschließend binnen drei Handelstagen um über 3 % zurück. Diese abrupte Bewegung markierte den größten Rücksetzer seit mehreren Wochen.

Hintergrund der Schwäche waren vor allem ein stärkerer US-Dollar sowie eine allgemein verbesserte Risikostimmung an den Märkten, ausgelöst durch Fortschritte bei internationalen Handelsgesprächen, insbesondere zwischen den USA, Japan und der EU. Diese geopolitische Entspannung belastete das Interesse an sicheren Häfen wie Gold.

Umso bemerkenswerter ist die Entwicklung bei den COT-Daten: Das „Managed Money“ erhöhte seine Long-Positionen weiter und hält inzwischen über 253.000 Kontrakte. Seit dem zyklischen Tief Anfang Mai bedeutet das einen Anstieg um rund 90.000 Long-Kontrakte. Diese anhaltend starke Netto-Long-Positionierung zeigt, dass größere Investoren jeden Rücksetzer weiterhin konsequent für Zukäufe nutzen. Trotz der kurzfristigen Schwäche bleibt das übergeordnete Vertrauen in das Edelmetall damit intakt.

Auch saisonal spricht einiges für das Edelmetall: Die Goldsaison läuft typischerweise von Juli bis Mitte Oktober – eine Phase, in der sich das Edelmetall häufig stark entwickelt. Im Gegensatz zu vielen anderen Metallen – etwa Silber oder Palladium – zeigt Gold derzeit eine günstige saisonale Tendenz, was fundamental orientierte Marktteilnehmer zusätzlich unterstützt.

Gold hat in der vergangenen Woche zwar sichtbar nachgegeben, bleibt aber in einer übergeordnet bullischen Struktur. Die Rücksetzer erfolgten vor allem auf verbesserter Risikoneigung, nicht aber auf Basis strukturell veränderter Fundamentaldaten. Dass große Spekulanten ihre Long-Positionen weiter ausbauen, unterstreicht das Vertrauen in eine anhaltend starke Nachfrage. Bleiben geopolitische Spannungen oder konjunkturelle Fragezeichen bestehen, könnte Gold nach Abschluss der aktuellen Konsolidierung wieder in den Aufwärtstrend zurückfinden – unterstützt durch Saisonalität und Nachfrage aus dem institutionellen Lager.

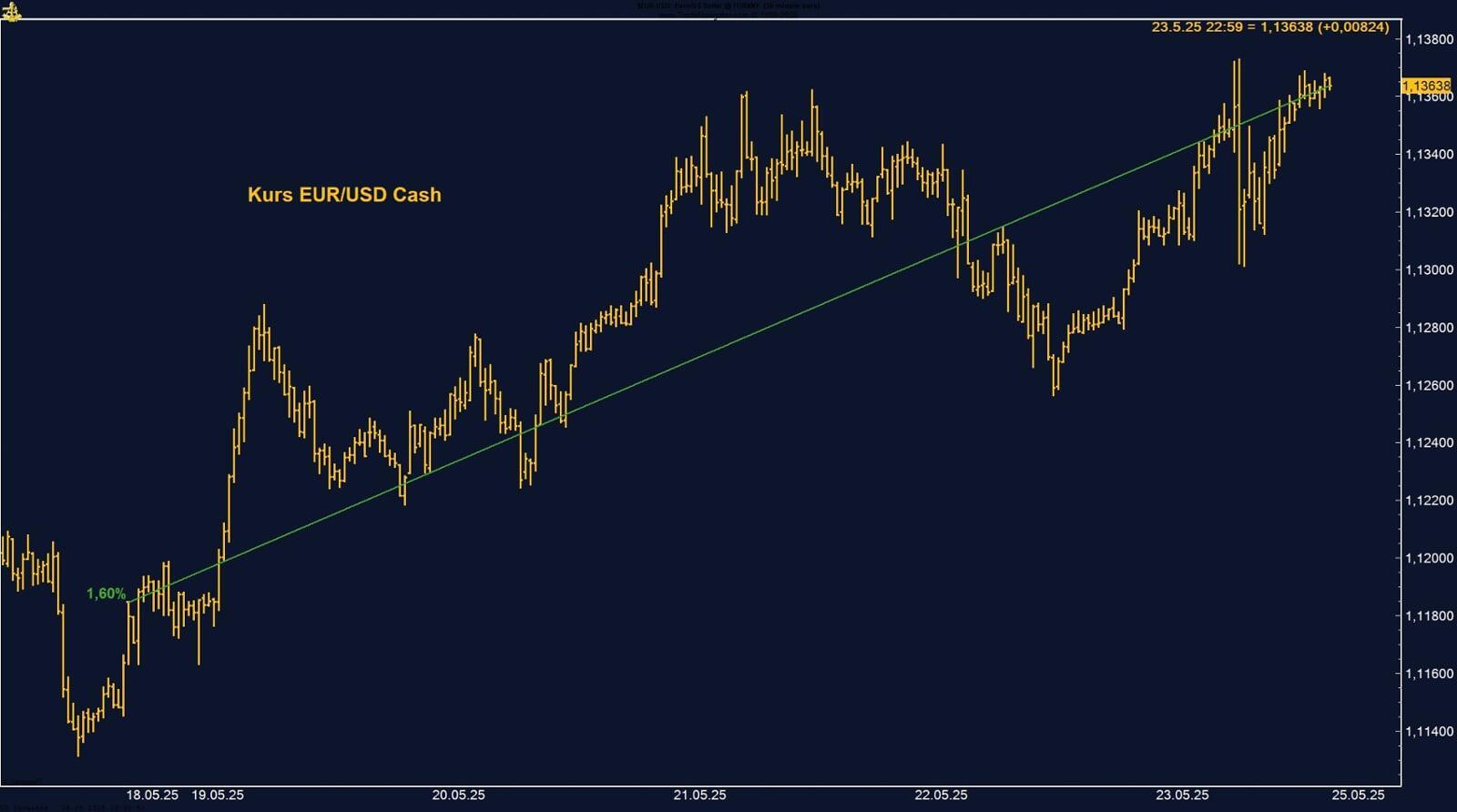

EUR/USD: Euro trotzt der Unsicherheit – US-Daten schwach, EZB stabil

Der Euro hat in der vergangenen Handelswoche deutlich an Stärke gewonnen und beendete die Woche bei 1,17425 USD – ein Wochenplus von 1 %. Damit nähert sich das Währungspaar erneut seinem bisherigen Jahreshoch vom 1. Juli bei 1,18895. Auslöser der Bewegung war eine Kombination aus enttäuschenden US-Wirtschaftsdaten, wachsendem politischem Druck auf die Fed sowie einer geldpolitisch stabilisierenden Kommunikation der Europäischen Zentralbank.

Der US-Dollar stand gleich von mehreren Seiten unter Druck. Eine zentrale Rolle spielten die deutlich schwächer als erwarteten Auftragseingänge langlebiger Wirtschaftsgüter (“Durable Goods Orders”) für Juni. Der Rückgang fiel markanter aus als prognostiziert und war ein deutliches Signal dafür, dass die Investitionsbereitschaft der Unternehmen nachlässt – ein klassisches Frühwarnzeichen für konjunkturelle Schwäche. Hinzu kamen weitere negative Tendenzen am Arbeitsmarkt, schwächere Immobilienverkäufe und rückläufige Stimmungsindikatoren, die zusammen ein Bild einer abkühlenden US-Wirtschaft zeichneten.

Die Märkte interpretierten diese Entwicklung als Argument für eine geldpolitische Lockerung im weiteren Jahresverlauf. Diese Erwartung wurde durch politischen Druck von höchster Stelle verstärkt: Präsident Trump erneuerte öffentlich seine Forderung nach kräftigen Zinssenkungen und griff dabei direkt Fed-Chef Powell an – ein Eingriff, der an der Unabhängigkeit der US-Notenbank zweifeln lässt und die Verunsicherung der Marktteilnehmer zusätzlich erhöhte.

Im Gegensatz dazu vermittelte die EZB bei ihrer Sitzung am 24. Juli ein Bild geldpolitischer Kontinuität. Zwar beließ sie die Leitzinsen wie erwartet bei 2 %, doch der Ton der begleitenden Kommunikation war auffallend zuversichtlich: Die EZB hob die konjunkturelle Robustheit der Eurozone hervor und stellte das Erreichen des Inflationsziels in Aussicht. Gleichzeitig betonte sie ihre Bereitschaft, alle geldpolitischen Instrumente einzusetzen – allerdings ohne den Eindruck einer unmittelbar bevorstehenden weiteren Zinssenkung zu erwecken.

Diese Mischung aus Stabilität, Datenabhängigkeit und vorsichtiger Zuversicht wurde vom Markt klar als eurofreundlich interpretiert – insbesondere im Kontrast zur schwankenden US-Kommunikation und den schwachen Wirtschaftsdaten jenseits des Atlantiks.

Die spekulative Positionierung am Futures-Markt spiegelt die bullische Grundstimmung wider: Laut COT-Report halten spekulative Investoren (Managed Money) derzeit über 125.000 Long-Kontrakte auf den Euro – nahe dem bisherigen Jahreshoch. Diese kontinuierliche Aufstockung der Long-Positionen seit Februar zeigt, dass institutionelle Anleger mehrheitlich auf eine weitere Euro-Stärke setzen.

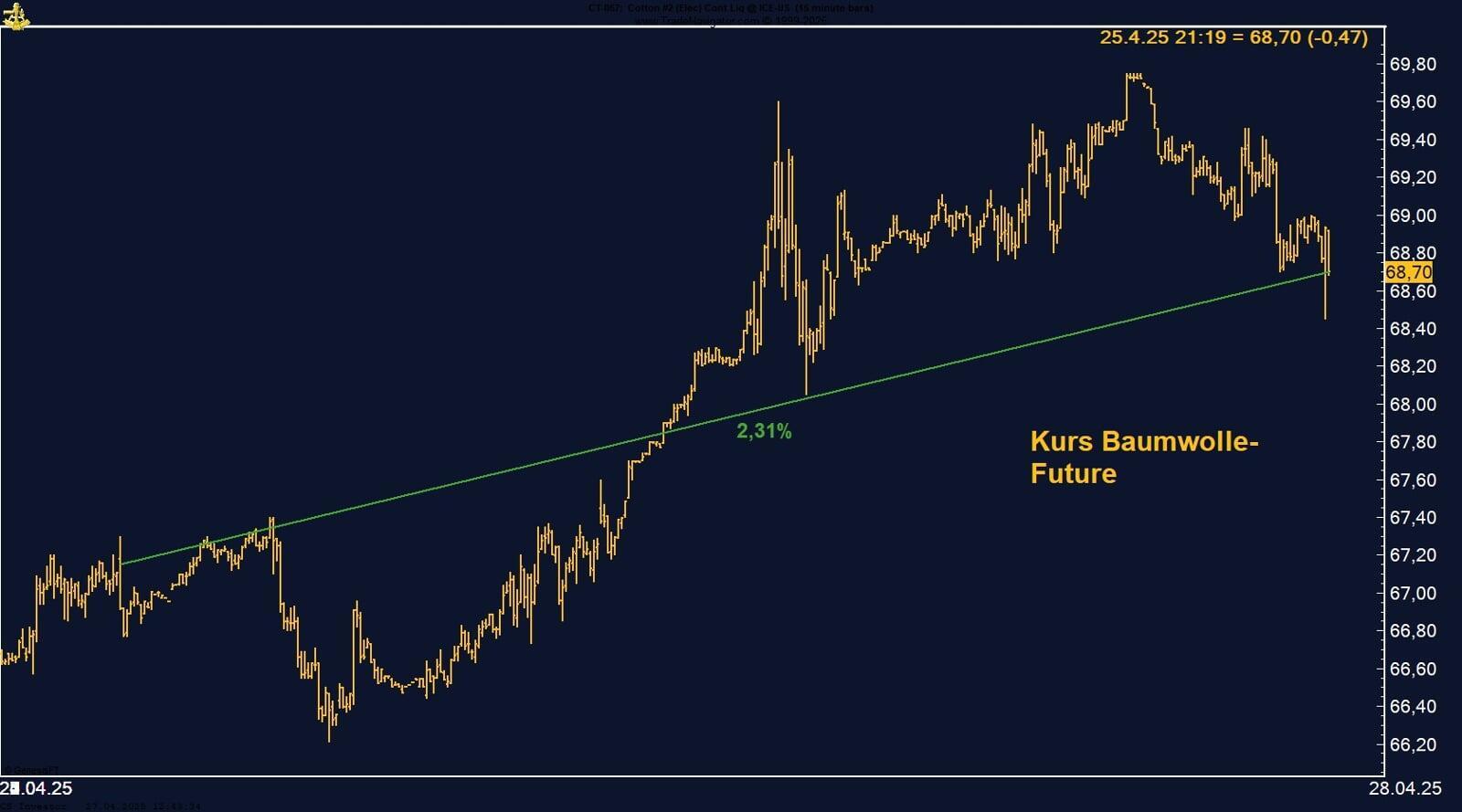

Cotton-Future: Leichte Verluste zum Wochenschluss – aber saisonale Wende rückt näher

Der an der ICE US gehandelte Cotton-Future hat in der vergangenen Handelswoche um 0,74 % nachgegeben und bei 68,23 US-Cent je Pfund geschlossen. Damit setzte sich die jüngste Schwächephase zwar fort, allerdings blieb der Rückgang im Vergleich zu den teils volatilen Bewegungen anderer Rohstoffe relativ moderat. Besonders auffällig war, dass der Future am 24. Juli mit 68,99 US-Cent noch ein Wochenhoch markieren konnte, bevor der Kurs bis zum Freitag wieder in Richtung Wochentief nachgab.

Bei den COT-Daten zeigen sich kaum Veränderungen, doch ein interessanter Trend bleibt bestehen: Das Managed Money hat seine Netto-Short-Position weiter reduziert – mittlerweile liegen die Short-Positionen nur noch knapp über 27.000 Kontrakten. Zum Vergleich: Im März lagen diese noch bei über 62.000 Kontrakten. Diese Entwicklung signalisiert, dass der spekulative Druck auf der Short-Seite kontinuierlich nachlässt, was grundsätzlich als konstruktives Zeichen für die Marktstimmung gewertet werden kann.

Auch aus saisonaler Sicht nähert sich der Baumwollmarkt einem potenziellen Wendepunkt: Historisch erreicht der Cotton-Future Mitte August häufig ein vorläufiges Tief, gefolgt von einer Phase steigender Kurse bis etwa Ende September oder Anfang Oktober. Diese saisonale Komponente gewinnt umso mehr an Bedeutung, da sich das technische Bild bislang uneinheitlich zeigt und fundamentale Impulse zuletzt rar waren.

Die jüngsten Exportdaten unterstreichen das Bild eines weitgehend stabilen Marktes: Zwar liegen die aktuellen Exportverpflichtungen mit rund 107 % etwas unter dem mehrjährigen Durchschnitt von 116 %, doch die tatsächlichen Auslieferungen (aktuell bei 98 % der USDA-Prognose) übertreffen die historische Vergleichsbasis. Damit bleibt die physische Nachfrage trotz gedämpfter Preisdynamik vergleichsweise robust.

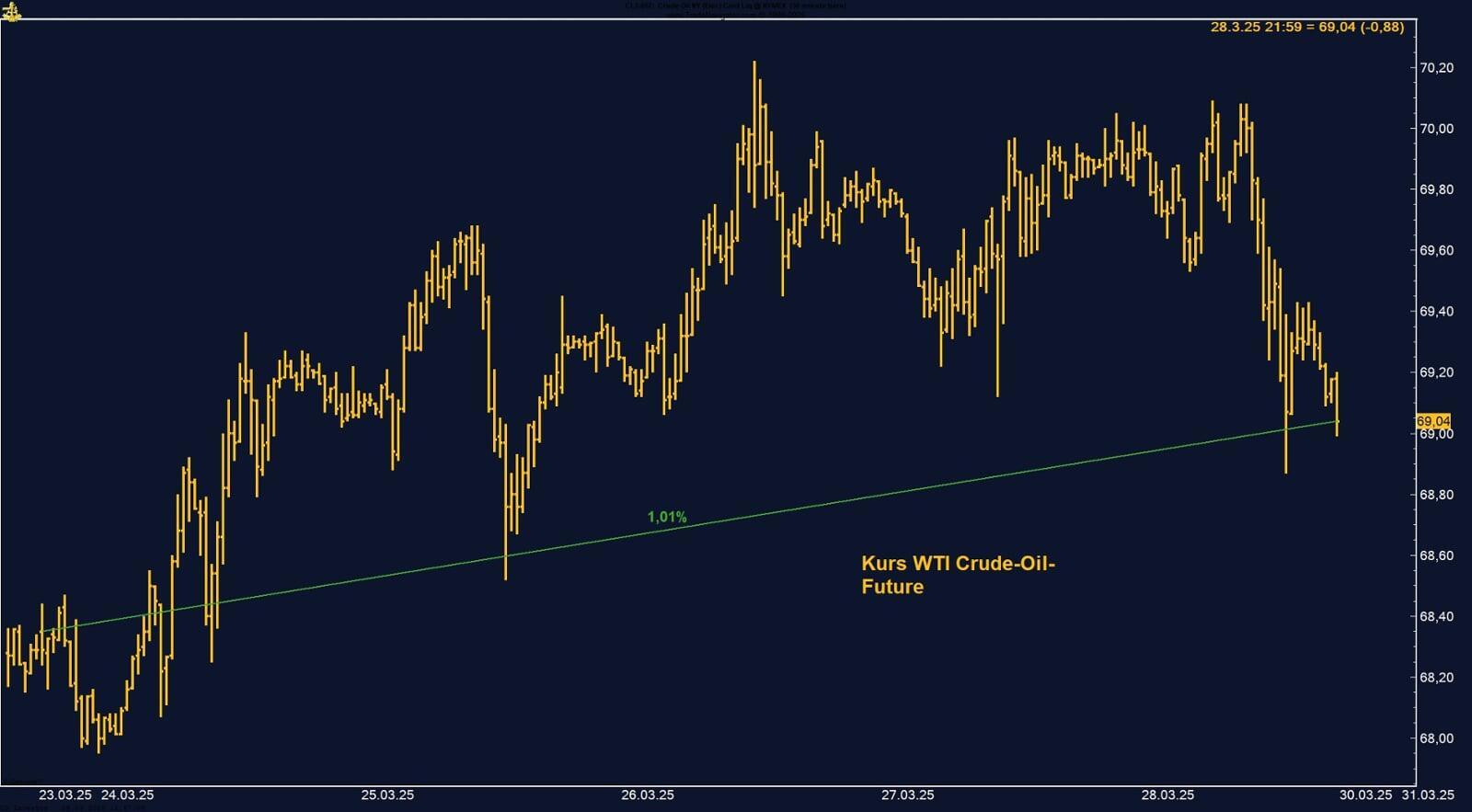

WTI Crude Oil Future: Nachfragezweifel belasten – spekulative Long-Positionen weiter reduziert

Der an der NYMEX gehandelte WTI Crude Oil Future verzeichnete in der vergangenen Handelswoche einen erneuten Rückgang und schloss bei 65,07 USD pro Barrel – ein Wochenverlust von 1,45 %. Damit setzte sich die Korrekturbewegung der Vorwochen fort. Die Marke von 65 USD gilt als psychologisch relevant und könnte nun verstärkt in den Fokus der Marktteilnehmer rücken.

Im Mittelpunkt der Schwächephase standen erneut Sorgen um die globale Nachfrageentwicklung: In den USA signalisierten eine Reihe schwächerer Wirtschaftsdaten – darunter rückläufige Auftragseingänge langlebiger Güter und enttäuschende Immobilienkennzahlen – eine nachlassende Dynamik. Auch aus China kamen erneut gemischte Signale, insbesondere mit Blick auf die Industriekonjunktur. Diese Wachstumszweifel setzen dem Ölmarkt zu, da sie unmittelbar mit der Frage nach dem weiteren Nachfragepfad verknüpft sind.

Auf der Angebotsseite lastete insbesondere die Aussicht auf zusätzliche Liefermengen aus Venezuela auf dem Markt. Washington plant, US-Firmen wie Chevron wieder begrenzten Zugang zum dortigen Ölsektor zu gewähren, was kurzfristig zu einer Ausweitung der Exporte um über 200.000 Barrel pro Tag führen könnte – insbesondere im Segment der schwereren Rohöle, die bei US-Raffinerien gefragt sind. Hinzu kommt das bevorstehende OPEC+-Treffen, bei dem Marktbeobachter mit einer vorsichtigen Ausweitung der Produktionsmengen rechnen – auch im Zuge der traditionell nachfragestarken Sommermonate.

Auf der technischen Seite zeigte sich die Marktstruktur zuletzt verhalten. Zwar blieb das Handelsvolumen solide, doch die spekulative Positionierung spricht eine klare Sprache: Laut aktuellem COT-Report haben die Large Speculators ihre Long-Positionen seit Monatsbeginn um über 80.000 Kontrakte reduziert – von über 230.000 auf aktuell knapp über 150.000 Kontrakte. Diese deutliche Zurückhaltung verweist auf ein wachsendes Maß an Unsicherheit und eine eher skeptische Haltung institutioneller Akteure.

Saisonal hingegen befindet sich der Ölmarkt aktuell im traditionell stärkeren Abschnitt: Bis Mitte Oktober spricht die zyklische Komponente eher für steigende Kurse – sofern es fundamentale Unterstützung gibt. Derzeit jedoch dominiert an vielen Handelsplätzen ein abwartender Grundton. Auch die rückläufige Zahl aktiver Bohranlagen in den USA – der zwölfte Rückgang in den vergangenen 13 Wochen – wird von den Märkten zwar registriert, scheint aber kurzfristig kein stützender Faktor zu sein.

Zucker-Future unter Druck – Angebotssorgen dominieren

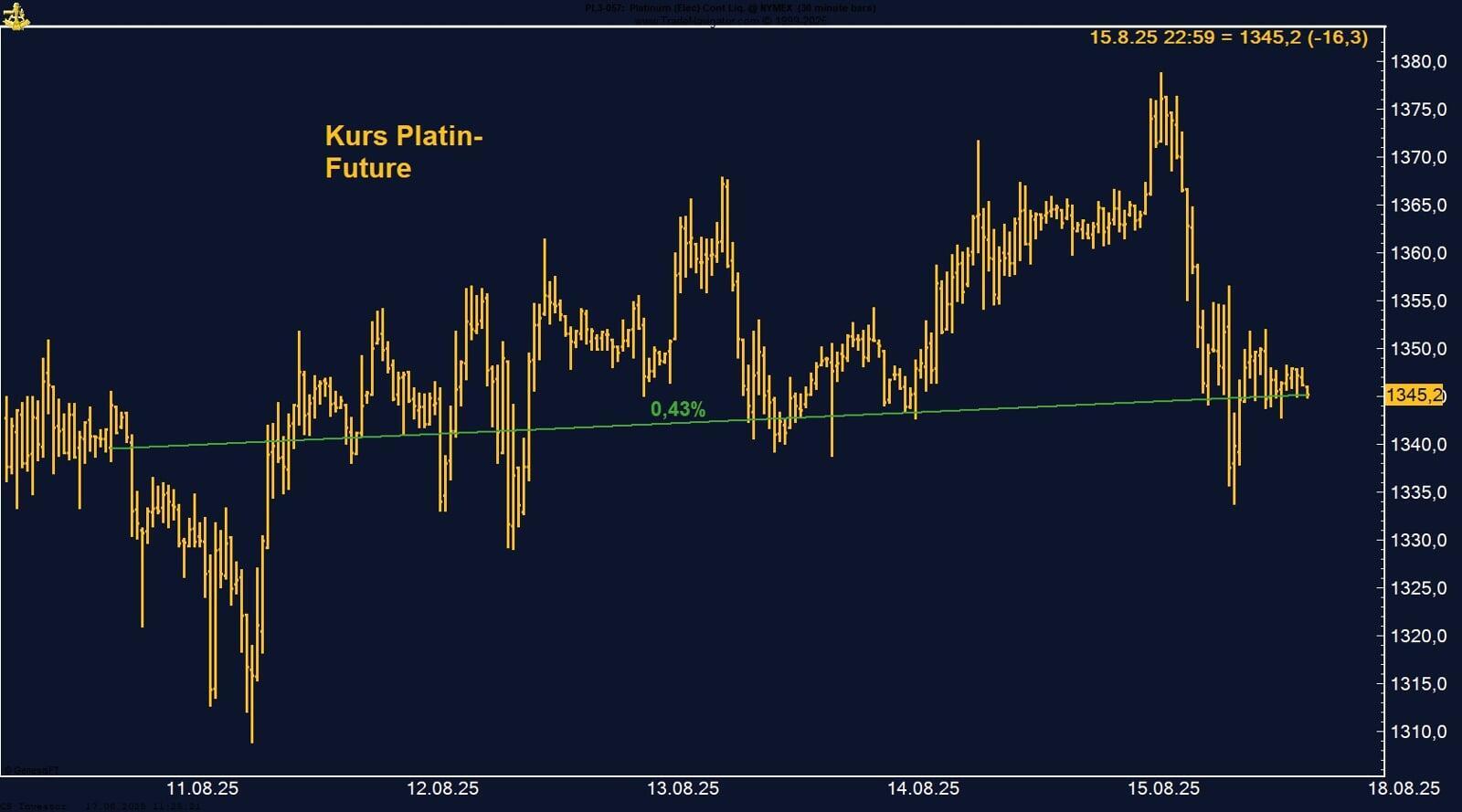

Der Palladium-Future an der CME hat in der vergangenen Handelswoche spürbar korrigiert. Nach dem markanten Jahreshoch bei 1.373,50 USD je Unze am 18. Juli rutschte der Kurs bis zum Freitag, 25. Juli, wieder auf 1.260 USD ab – ein Wochenverlust von 2,25 %. Damit setzte sich eine Phase moderater Gewinnmitnahmen fort. Trotz der Konsolidierung notiert Palladium weiterhin mehr als 40 % höher als vor einem Jahr – ein Zeichen für die markante Erholung seit den Tiefstständen des Vorjahres.

Fundamental bleibt das Bild zweigeteilt. Auf der einen Seite stützen geopolitische Spannungen – insbesondere rund um die US-Handelspolitik, China, den Nahen Osten und die Ukraine – die Nachfrage nach Edelmetallen als sicherem Hafen. Auch die angekündigte Schließung der Lac-des-Iles-Mine durch Impala Platinum in Kanada deutet auf mittelfristige Angebotsverknappung hin, wenn auch die unmittelbaren Auswirkungen begrenzt bleiben dürften.

Auf der anderen Seite trübt die strukturell rückläufige Nachfrage aus dem Automobilsektor das Bild. Der anhaltende Trend zur Elektromobilität reduziert die Bedeutung von Palladium für Abgasnachbehandlungssysteme, während gleichzeitig eine zyklische Schwäche in der Autoindustrie durchschlägt. In diesem Spannungsfeld bewegt sich der Markt derzeit – mit hoher Volatilität und wechselnden Impulsen.

Besonders bemerkenswert ist die jüngste Entwicklung bei den COT-Daten: Die Netto-Short-Positionierung des Managed Money ist mit nur noch 2.300 Kontrakten so niedrig wie seit Dezember 2022 nicht mehr. Damit verschwindet der spekulative Druck auf der Short-Seite zunehmend. Während bei anderen Metallen wie Gold oder Silber bereits eine ausgeprägte Long-Positionierung vorliegt, hält sich das Kapital bei Palladium auffällig zurück – ein Hinweis auf Unsicherheit und die Suche nach neuer Richtung.

Auch aus saisonaler Sicht ist in den kommenden Wochen eher mit Gegenwind zu rechnen. Historisch gesehen neigt Palladium bis Ende September zu schwächeren Kursen, bevor dann in den Herbstmonaten wieder ein positiver saisonaler Effekt einsetzt. Dies passt zu einem Markt, der nach der Sommer-Rally nun in eine Phase der Konsolidierung übergeht.

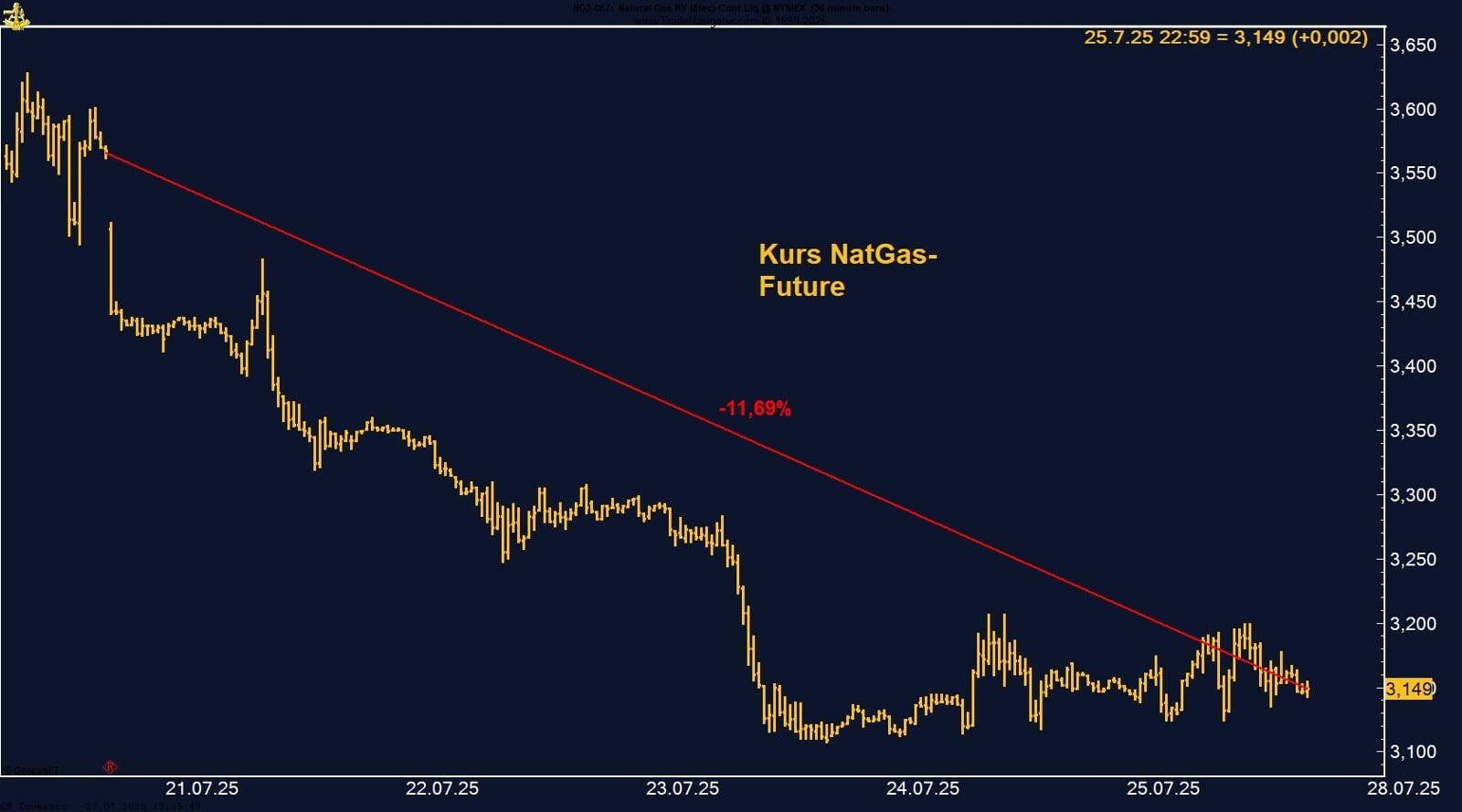

NatGas-Future unter Druck – trotz Hitze und Saisonalität

Platin verliert nach Rally an Momentum – Angebotssorgen dämpfen Sentiment

Der europäische Erdgasfuture TTF an der ICE/NYMEX setzte seinen Abwärtstrend auch in der vergangenen Woche (21.–26. Juli 2025) fort. Mit einem Wochenminus von 4,27 % schloss der August-Kontrakt bei 32,50 EUR/MWh – dem tiefsten Stand seit Mai. Die Handelsspanne war dabei auffällig eng, das Marktumfeld blieb ruhig, aber klar bärisch geprägt.

Der Preisrückgang spiegelt ein Zusammenspiel aus saisonal typischer Nachfrageschwäche, anhaltend hohen LNG-Importen und dem stetigen Fortschritt beim Wiederauffüllen der europäischen Speicher wider. EU-weit liegen die Füllstände derzeit bei über 65 %, in Frankreich sogar über 73 % und in Italien nahe der 78 %-Marke. Deutschland hinkt mit 58,6 % per 27. Juli noch etwas hinterher, hat aber ebenfalls deutlich aufgeholt. Einzelne Großspeicher, wie etwa Rehden in Niedersachsen, bleiben allerdings weiterhin stark unterdurchschnittlich gefüllt. Diese Diskrepanz innerhalb Deutschlands könnte im Winter noch eine Rolle spielen, ist aktuell aber kein unmittelbarer Preistreiber.

Auf globaler Ebene begünstigt vor allem die deutlich gesunkene asiatische Nachfrage – insbesondere aus China, wo die LNG-Importe im ersten Halbjahr um knapp 20 % zurückgingen – die Marktverfügbarkeit für Europa. Das Resultat: Europa kann mehr Spot-Lieferungen aufnehmen, was die Speicher schneller füllt, aber gleichzeitig den Preis belastet.

Ein wichtiger technischer Faktor ist derzeit die Marktstruktur: Der TTF Gasfuture befindet sich in einem ausgeprägten Contango. Das bedeutet, dass die Terminpreise für spätere Liefermonate über dem aktuellen Spotpreis liegen. Für Investoren oder Trader, die Positionen über Monatswechsel hinweg halten, entsteht dadurch ein sogenannter Rollverlust. Denn beim monatlichen Kontraktwechsel (Rollprozess) wird zu einem höheren Preis in den nächsten Monat gerollt, was bei gleichbleibenden oder fallenden Preisen realen Performanceverlust bedeutet. Dieser technische Effekt ist nicht der Hauptgrund für den Preisverfall – verstärkt ihn aber aus Sicht von Marktakteuren und Strategien, die TTF langfristig halten.

FAZIT

CO₂-Zertifikate: Zurück über 70 € – vorsichtiger Aufwärtstrend am Markt sichtbar

Nach mehreren Wochen unterhalb der psychologisch wichtigen 70-Euro-Marke konnten sich die EU-Emissionszertifikate (EUA-Futures) in der vergangenen Woche wieder leicht erholen. Der Frontmonat schloss am Freitag, dem 26. Juli 2025, mit einem Wochenplus von 1,53 % bei 71,45 € je Tonne CO₂. Besonders auffällig war der dynamische Anstieg in den letzten beiden Handelstagen der Woche, als die Preise von rund 69,50 € auf das Wochenschlussniveau kletterten. Damit setzte sich eine vorsichtige Erholungstendenz durch, nachdem die Notierungen in den Vorwochen mehrfach an der Marke von 70 € gescheitert waren.

Diese Kursbewegung spiegelt ein wachsendes Interesse institutioneller Marktteilnehmer wider, sich auf einem niedrigen Preisniveau wieder zu positionieren – möglicherweise auch im Hinblick auf strukturell steigende Anforderungen an Emittenten im EU-Emissionshandel sowie mögliche Angebotsverknappungen im Zuge regulatorischer Anpassungen. Gleichzeitig blieb das Handelsvolumen moderat, was auf eine abwartende Haltung vieler Marktteilnehmer hindeutet.

FAZIT

Die CO₂-Zertifikate haben sich in der vergangenen Woche technisch und psychologisch bedeutsam über 70 € stabilisiert. Der Markt zeigt erste Anzeichen einer Bodenbildung, wobei die kommenden Wochen nun zeigen müssen, ob sich daraus eine nachhaltige Trendwende entwickelt – oder ob der Anstieg nur eine technische Gegenbewegung im übergeordnet schwächeren Marktumfeld bleibt. Die CO₂-Preise bleiben damit ein sensibler Gradmesser für konjunkturelle Erwartungen, politische Eingriffe und regulatorische Entwicklungen im europäischen Emissionshandel.

Cocoa-Future – Wetter sorgt für Preissprung – Spekulanten steigen aus

Der Cocoa-Future an der US-Terminbörse ICE hat in der vergangenen Handelswoche um beeindruckende +7,60 % zugelegt und die Tonne bei 8.337 US-Dollar geschlossen. Damit setzt sich die extreme Volatilität am Kakaomarkt fort, allerdings mit einem klaren Anstieg auf Wochensicht – trotz zunehmender Skepsis unter den Marktteilnehmern.

Der Preisschub wurde vor allem durch neue Wetterprognosen aus Westafrika ausgelöst. Die Europäische Wetterbehörde meldete deutlich unterdurchschnittliche Regenmengen in der Elfenbeinküste und in Ghana – den beiden weltweit wichtigsten Erzeugern. In Verbindung mit hohen Temperaturen könnte das die Entwicklung der Haupternte, die im Oktober startet, gefährden. Besonders kritisch: Die Trockenheit trifft den Markt in einer Phase ohnehin angespannter Fundamentaldaten. Erst kürzlich hatte die Internationale Kakaoorganisation (ICCO) das weltweite Angebotsdefizit für 2023/24 auf fast eine halbe Million Tonnen ausgeweitet – der größte Engpass seit über 60 Jahren.

Gleichzeitig zeigen die Exporte aus der Elfenbeinküste erstmals Anzeichen einer Abschwächung: Zwar liegen die Ausfuhren im Jahresvergleich noch im Plus (+6,1 %), doch das Tempo hat sich gegenüber dem Jahresbeginn deutlich verlangsamt. Auch die laufende Zwischenernte bleibt qualitativ enttäuschend – bis zu 6 % der Bohnen werden von Verarbeitern als unbrauchbar zurückgewiesen. Das alles wirkt wie ein Fundament für weiter steigende Preise.

Doch was machen die Spekulanten? Die aktuellen COT-Daten offenbaren eine bemerkenswerte Entwicklung: Die Netto-Long-Position der spekulativen Investoren ist auf nur noch etwas über 8.000 Kontrakte gefallen – der tiefste Stand seit November 2022. Während der Preis also wieder anzieht, steigt die Vorsicht am Markt. Es ist ein klares Signal: Der Rallye fehlt derzeit das spekulative Rückgrat.

Auch die Saisonalität spricht eher für Vorsicht. Historisch tendiert der Kakaopreis Ende Juli zu einem vorläufigen Hoch und neigt in der ersten Augusthälfte zu temporären Rücksetzern. Diese Muster ergeben sich vor allem aus der saisonalen Unsicherheit vor Beginn der Haupternte – Wetter, Logistik und politische Faktoren sorgen in dieser Phase oft für Schwankungen.

FAZIT

Kaffee unter Druck – Erntefortschritt und Positionsabbau belasten den Markt

FAZIT